August 2025

Liebe Börsenfreunde,

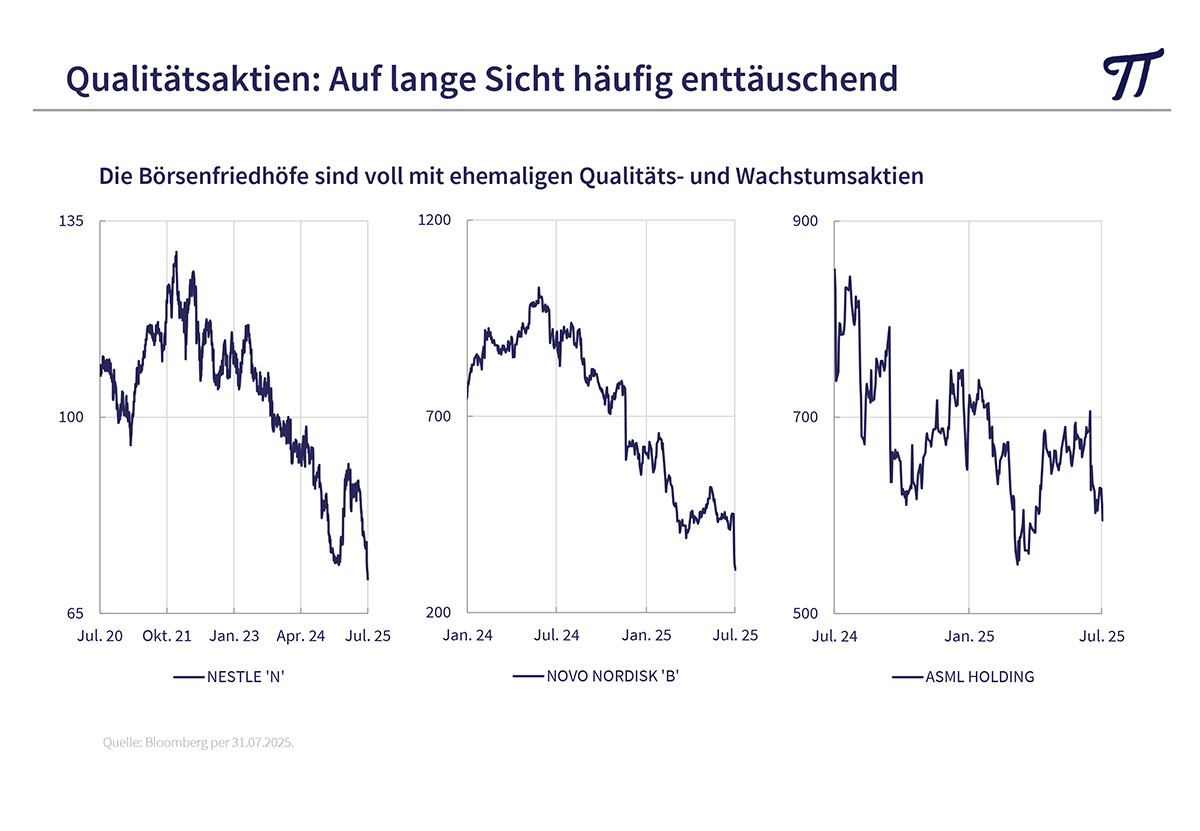

bei der Auswahl ihrer Aktien schwören die meisten Anleger auf Qualität. Hätte man sie vor nicht allzu langer Zeit nach den besten Qualitätsaktien in Europa gefragt, hätte man mit hoher Wahrscheinlichkeit eine Nestle aus der Schweiz, eine Novo Nordisk aus Dänemark oder eine ASML aus den Niederlanden genannt bekommen. Doch all diese Titel weisen in den letzten Monaten eine desaströse Kursentwicklung auf, obwohl die Börsen von einem Hoch zum nächsten eilen!

Dies bestätigt, was mich die Börsenerfahrung der letzten 50 Jahre gelehrt hat. Die Erfolgsregel Nr. 1 lautet:

„Man muss nicht gute Aktien kaufen, sondern Aktien gut kaufen!“

Zunächst stellt sich die Frage, warum die Börsenfriedhöfe voll sind mit ehemaligen Qualitäts- und Wachstumsaktien. Dies hat viel damit zu tun, dass die Börsen sehr effizient sind. Es sind nicht nur alle öffentlich zugänglichen Informationen in den Kursen bereits enthalten, sondern auch die Erwartungen der Marktteilnehmer hinsichtlich der weiteren Wertentwicklung. Gesellschaften mit guten Produkten, einer soliden Bilanz und einer guten Gewinnentwicklung sind aufgrund ihrer Beliebtheit in der Regel entsprechend hoch bewertet, was viel Raum für Enttäuschungen bietet.

Es lohnt sich deshalb, auf Märkte, Branchen und Einzelwerte zu setzen, die unsere 3-U-Kriterien erfüllen: Sie müssen unbeliebt, unterbewertet und in den Depots untergewichtet sein. Dies ist meist gegeben, wenn krisenhafte Entwicklungen und/oder niedrige Wachstumserwartungen zu einer längeren Abwärtsentwicklung bei den Börsenkursen geführt haben. Trotz der zahlreichen Indexhöchststände gibt es solche Situationen auch aktuell zuhauf. Beispielsweise in den Emerging Markets. Oder bei verschiedenen Branchen wie Automobil samt Zulieferern, Chemie, Energie- und Rohstoffe, Biotechnologie etc. Aufgrund der allgemeinen Börsenlage sollten Positionen aber nur schrittweise und mit nach unten gestaffelten Limiten aufgebaut werden.

Selbstverständlich befindet sich zum Beispiel die Autoindustrie in einem perfekten Sturm. Den wir übrigens rechtzeitig angekündigt hatten. Das Verbrenner-Aus in Europa, hohe Importzölle in den USA, Absatzeinbrüche in China und viele andere Belastungsfaktoren setzen der ehemaligen deutschen Schlüsselindustrie massiv zu und bilden ein fast toxisches Gemisch in einem zähen Überlebenskampf. Doch alle diese Faktoren sind bereits bekannt und dürften daher in den niedrigen Bewertungen weitgehend enthalten sein. Günstige Kaufgelegenheiten ergeben sich übrigens oft dann, wenn besonders schlechte Unternehmensnachrichten nicht mehr zu weiteren Kursrückgängen führen.

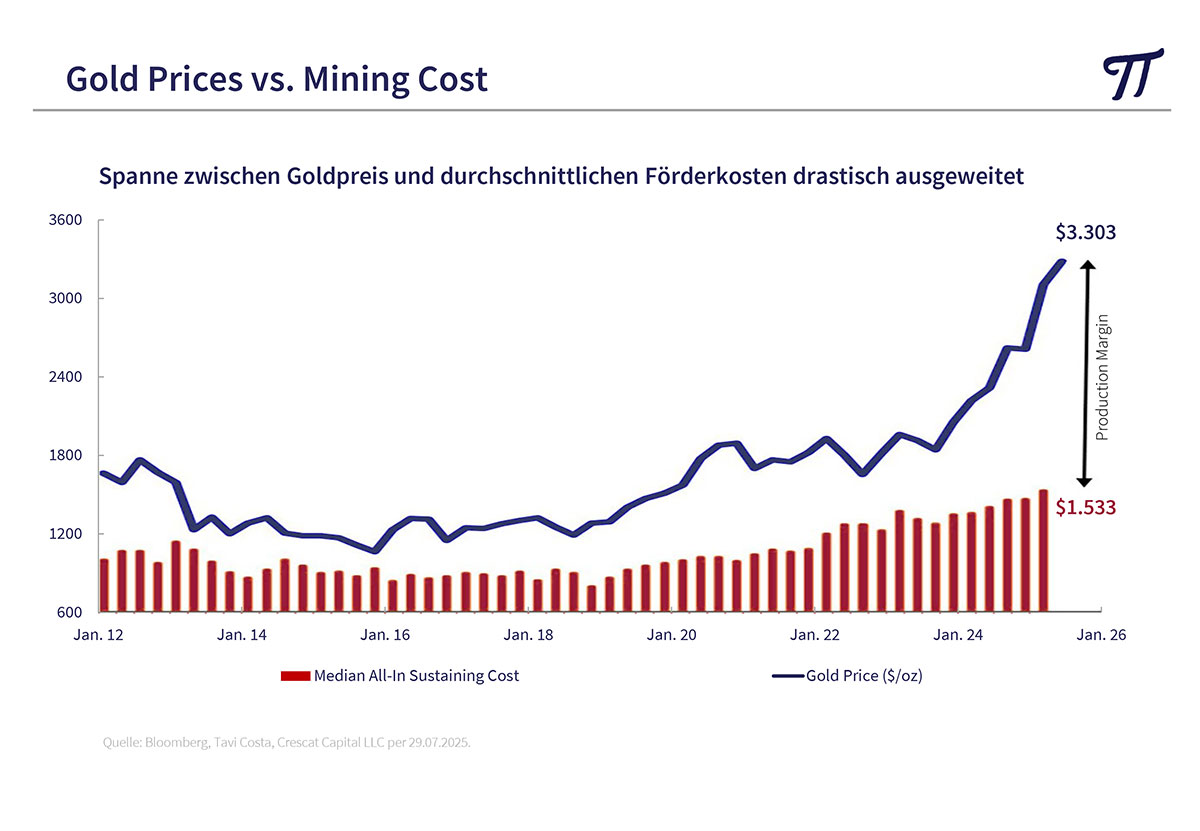

Lange Zeit gab es nur zwei exponierte 3-U-Positionen, nämlich bei Goldminen und bei chinesischen Aktien. Beide Bereiche haben sich inzwischen deutlich von ihren Tiefkursen gelöst, bleiben aber weiter langfristig interessant. Bei den Goldminen beispielsweise hat sich die Spanne zwischen dem Goldpreis und den durchschnittlichen Förderkosten drastisch ausgeweitet. Während das gelbe Metall bei ca. 3.300 $ pro Unze notiert, liegen die Förderkosten bei den 50 größten Minengesellschaften bei 1.533 $. Das dürfte für stark steigende Gewinne sorgen, selbst wenn der Goldpreis erst mal Luft holen sollte.

Nähere Informationen zur aktuellen Anlagestrategie finden Sie im Factsheet von Huber Portfolio SICAV:

Ich wünsche Ihnen weiter viel Börsenerfolg und verbleibe

mit herzlichen Grüßen

Ihr

Peter E. Huber