April 2024

„Das ist der ganze Jammer: Die Dummen sind so sicher und die Gescheiten so voller Zweifel.“

Helmut Schmidt, Deutscher Bundeskanzler (1918-2015)

Lieber Börsenfreund,

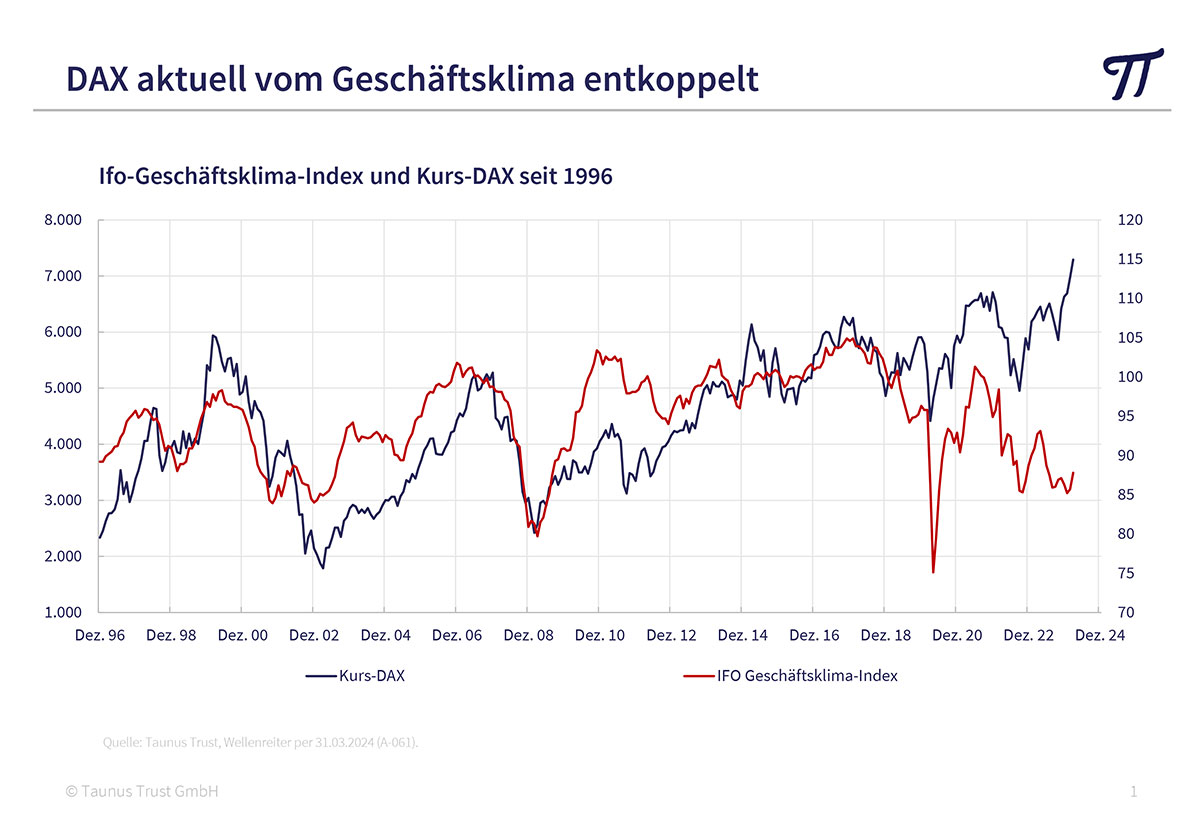

der Börsenaufschwung gewinnt an Breite. Es sind nicht mehr einzelne Titel, welche die Indices nach oben tragen. Denn die Inflationsraten bilden sich zurück, die Notenbanken kündigen Zinssenkungen an und die Rezessionsängste verflüchtigen sich zusehends. Bei den Anlegern macht sich eine gewisse Sorglosigkeit breit und sie stocken ihre Aktienpositionen auf.

Tatsächlich scheint die aktuelle Haussebewegung auf recht soliden Füßen zu stehen. Dies mag auch an einem Mangel an Anlagealternativen liegen. So sind Anleihen angesichts der zunehmenden Fiskaldefizite mit Vorsicht zu genießen. Und an den Immobilienmärkten haben die Preise ihren Zenit überschritten. Gleichzeitig sind aus der langjährigen Niedrigzinsphase mit einer ultralockeren Notenbankpolitik immer noch beträchtliche Überhänge an freier Liquidität vorhanden, die nach attraktiven Investitionsmöglichkeiten in der Wirtschaft suchen und angesichts der bescheidenen Wachstumsaussichten nicht finden. So klettern die Aktienkurse trotz zahlreicher Krisen (wall of worry) nach oben.

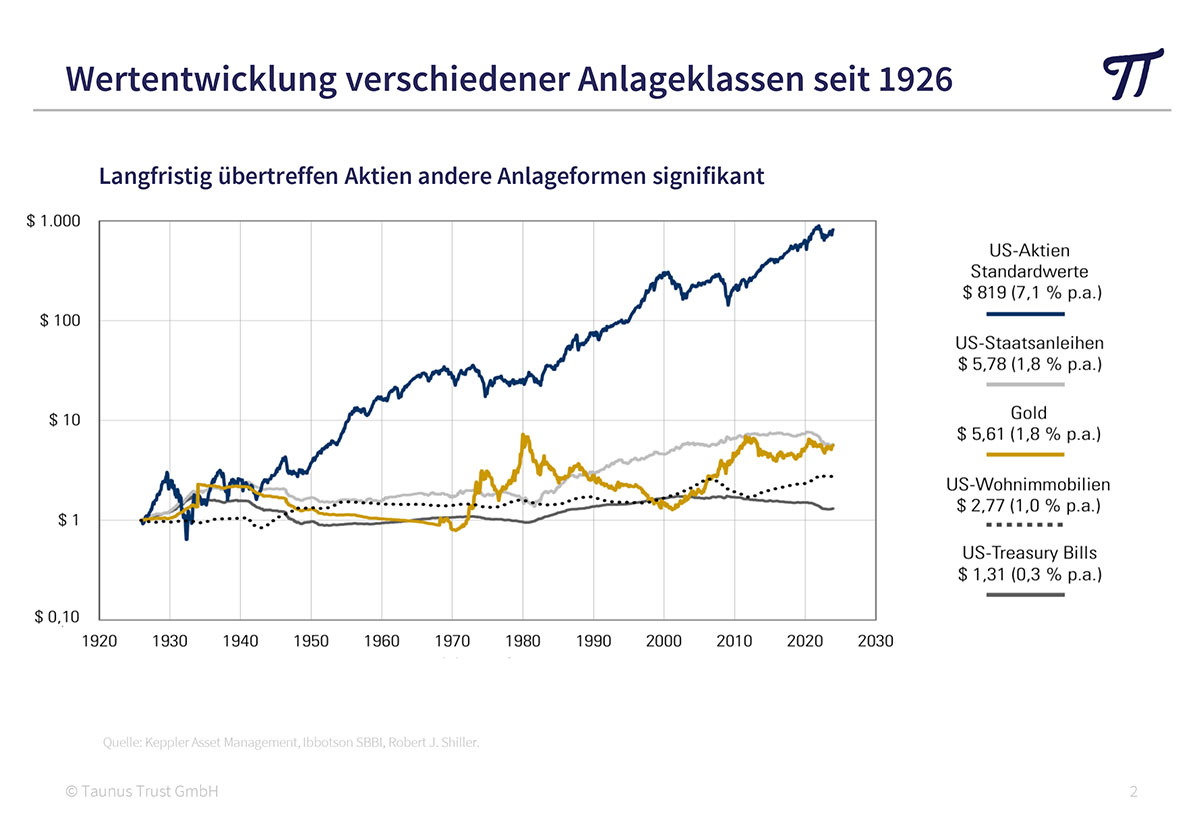

Den deutschen Aktienmuffeln sei ins Gebetbuch geschrieben, dass langfristig Aktien sowieso allen die Schau stehlen. So haben in den USA in den letzten 100 Jahren Dividendenpapiere jährlich inflationsbereinigt um 7,1% zugelegt, Staatsanleihen nur 1,8% und Wohnimmobilien nur 1,0 %. Durch den Zinseszinseffekt ergeben sich beim Vermögenszuwachs gravierende Unterschiede.

Deutsche Aktien werden mehrheitlich nicht von Deutschen gehalten, sondern von ausländischen Anlegern, wobei Amerikaner die stärkste Gruppe bilden. Beim Kurs-DAX, also dem Preisindex ohne Dividenden, ergibt sich aus deren Sicht derzeit ein brisantes Bild. In den letzten 25 Jahren ist der Index in Dollar gerechnet immer wieder an einem massiven Widerstand abgeprallt, während US-Aktien einen deutlichen Aufwärtstrend verzeichneten. Sollte dieser Widerstand überwunden werden, könnte dies für Anleger aus dem angelsächsischen Raum eine interessante Einstiegsgelegenheit in einen zurückgebliebenen Markt bieten.

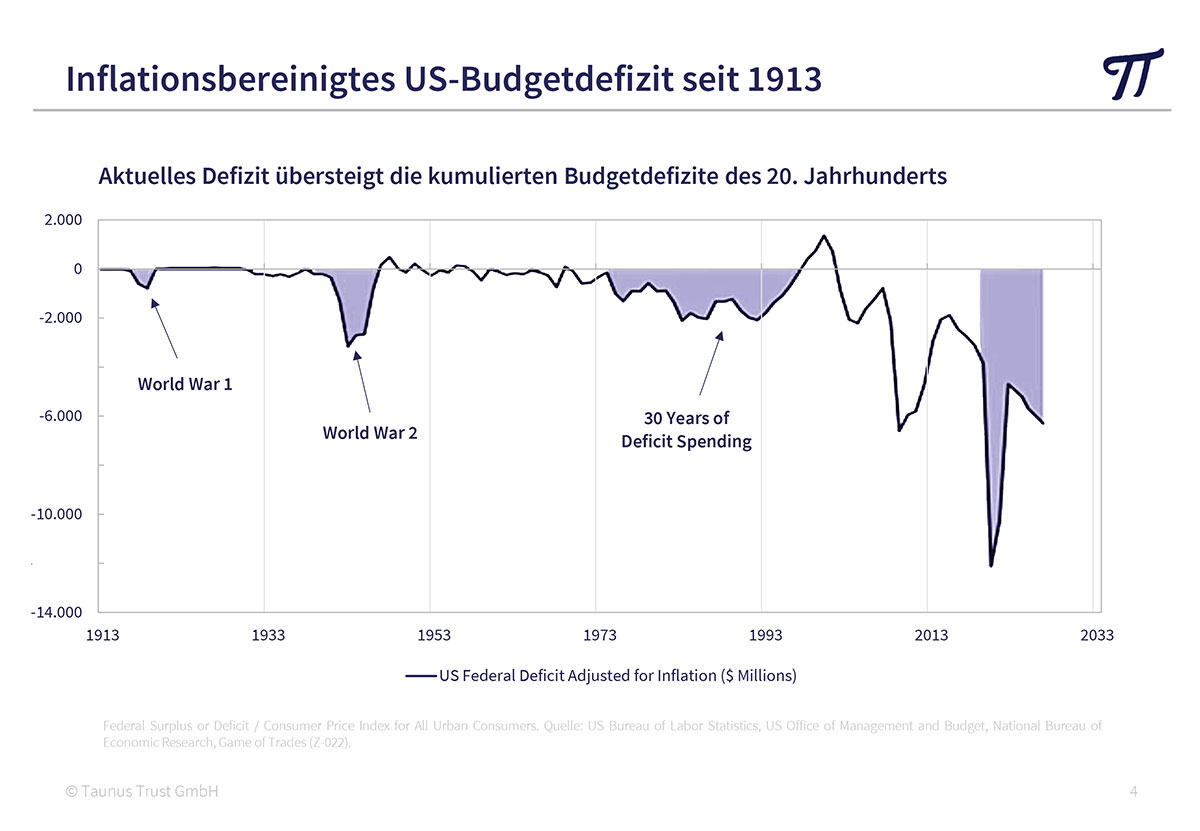

Die Welt im Krisenmodus

Neben der Klimakrise und dem geopolitischen Konflikt zwischen den USA und China wird uns vor allem eine Staatsschuldenkrise von epochalem Ausmaß auf viele Jahre beschäftigen. So droht etwa Deutschland eine Schuldenexplosion. Nach dem neuen „Tragfähigkeitsbericht“ des Bundesfinanzministeriums könnte der Schuldenstand von derzeit 64% des BIP auf 345% bis 2070 klettern. Tatsächlich liegt die implizite Staatsschuld aber bereits jetzt bei 164,8% des BIP (5,6 Billionen Euro). Darunter versteht man die Schulden, die eine in der Zukunft liegende Verpflichtung darstellen (zum Beispiel Pensionen und Gesundheitsfürsorge für Beamte). Was unsere Regierung nicht daran hindert, weiter im Rekordtempo neue Staatsdiener einzustellen. Auch in Frankreich haben die öffentlichen Defizite bereits ein bedrohliches Niveau erreicht. Und in den USA werden Budgetdefizite in einem Ausmaß gefahren, das die früheren (kriegsbedingten) Rekordstände weit in den Schatten stellt.

Es ist deshalb nur eine Frage der Zeit, bis die Notenbanken weltweit wieder massiv Staatsanleihen aufkaufen werden, um die öffentlichen Schuldenorgien zu finanzieren. Und zwar unabhängig von der jeweiligen Inflationssituation. Spätestens dann wird der dadurch ausgelöste Vertrauensverlust zu einer Flucht in Sachwerte (Aktien, Gold) führen. Die derzeitigen Höchststände an vielen Börsen und bei Gold könnten bereits eine solche Entwicklung antizipieren.

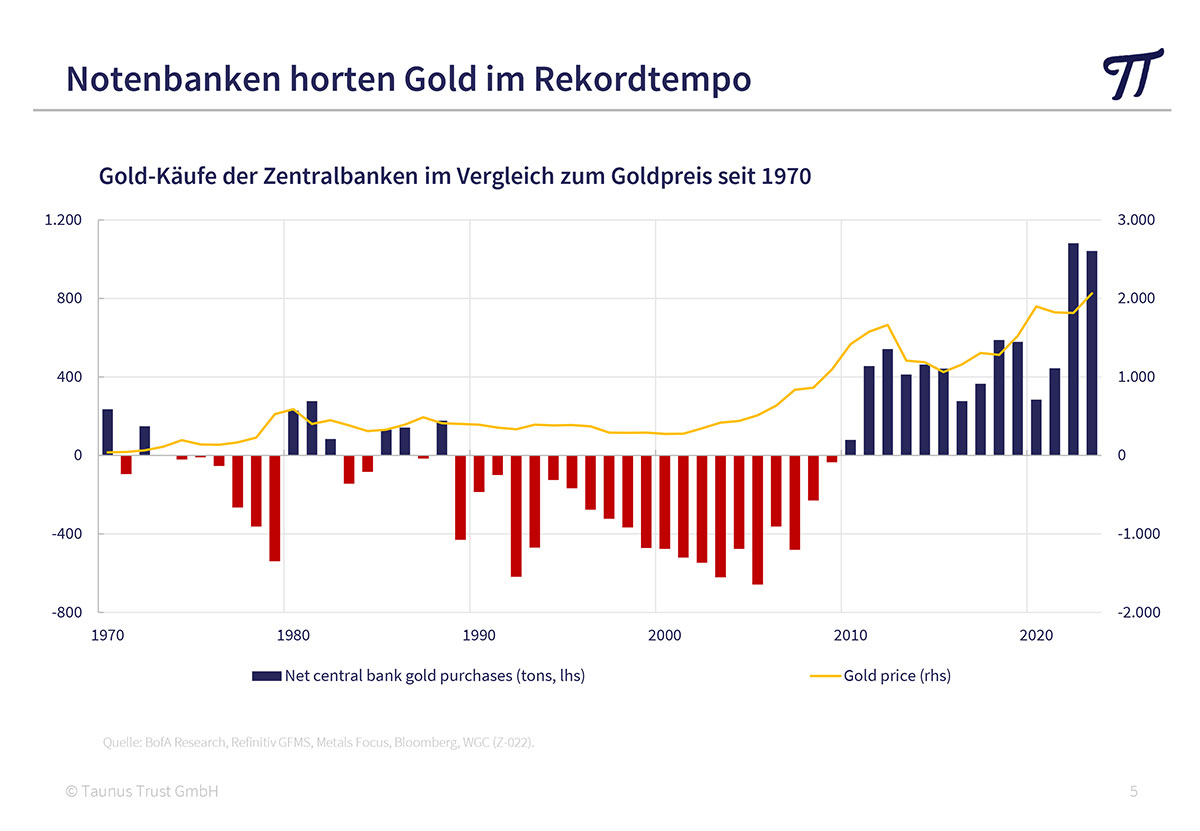

Notenbanken kaufen Gold

Der aktuelle Höhenflug beim Gold ist allerdings nicht auf private Käufe zurückzuführen. Im Gegenteil haben private Investoren in den letzten Monaten über 300 Tonnen Gold aus entsprechenden ETFs abgezogen. Sondern es hat eine massive Zunahme der Käufe vor allem durch Notenbanken aus den Schwellenländern stattgefunden.

Wir vermuten, dass hier aber eher der Trend zur Dedollarisierung eine entscheidende Rolle spielt. Länder wie China oder Indien schichten ihre Währungsreserven um, nachdem die USA ihre Devise zunehmend als Waffe einsetzen. Überhaupt ist der Dollar nur deshalb die Weltreservewährung Nummer 1, weil aufgrund der gigantischen Auslandsverschuldung der USA genügend Greenbacks verfügbar sind.

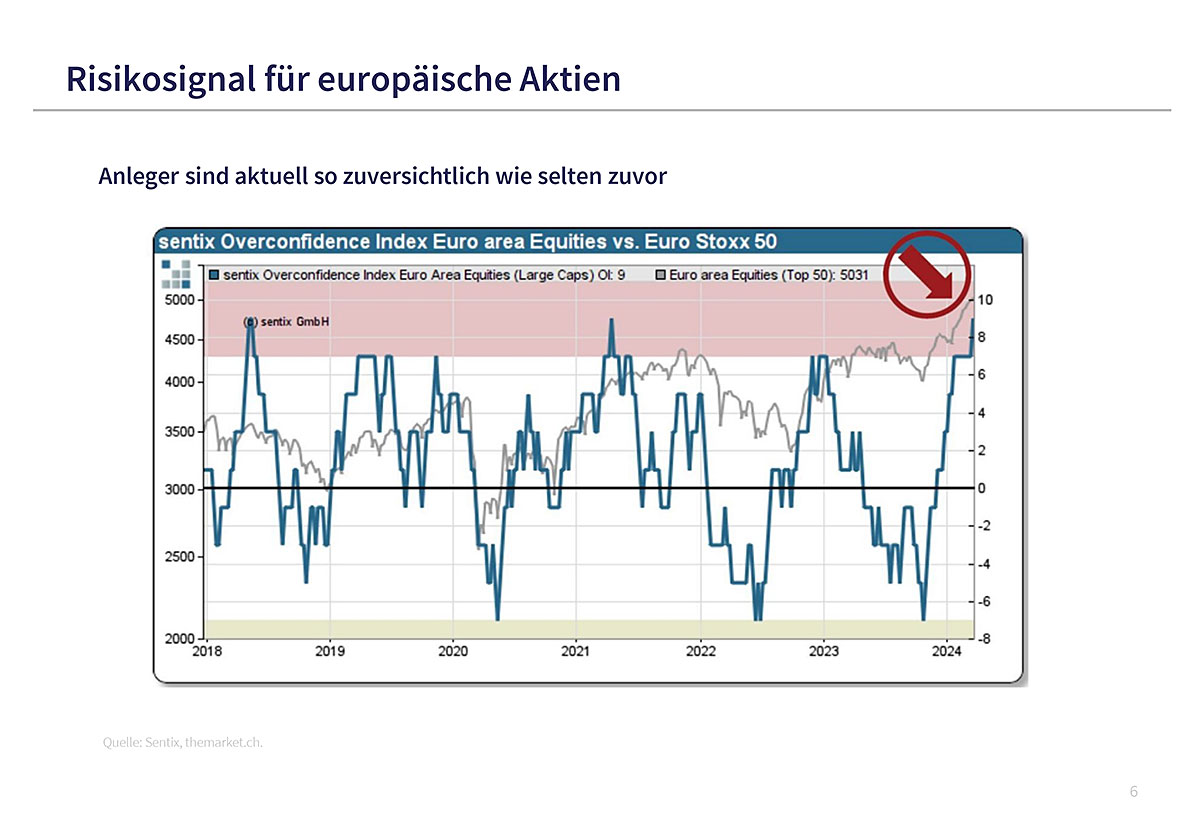

Warnung vor allzu viel Sorglosigkeit

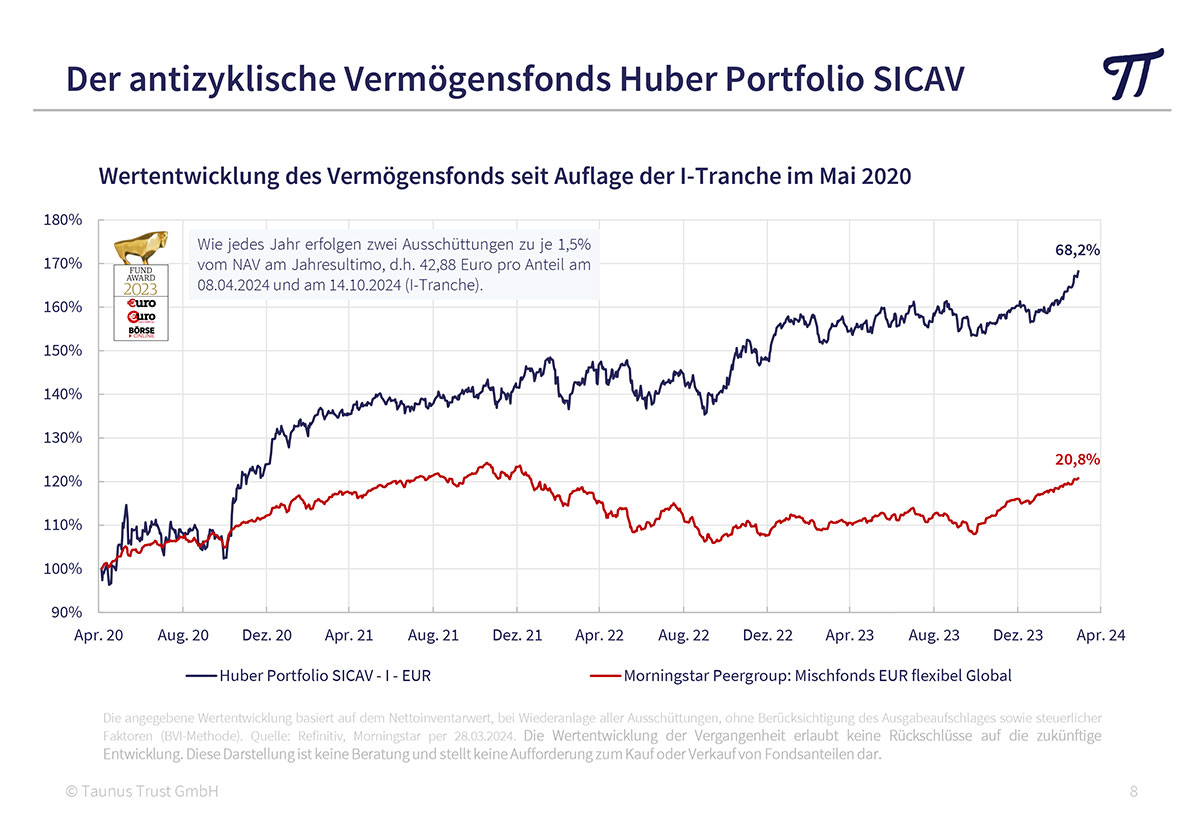

Trotz der intakten Aufwärtsbewegung und vielen Alltime-Highs an den Börsen stocken wir unsere Aktienquote nicht auf, sondern belassen sie mit 60 bis 70% vom Fondsvermögen im neutralen Bereich. Als Antizykliker erhöhen wir unsere Investitionsquote nur nach herben Rückschlägen. Auch stört uns die zunehmende Sorglosigkeit, die sich bei den Anlegern breitmacht und sentimenttechnische Warnsignale aufleuchten lässt.

Positiv ist allerdings, dass wir derzeit eine sehr gespaltene Börsenentwicklung haben. Während viele Aktien heute extrem hoch bewertet sind, gibt es viele Value-Aktien mit einer extrem niedrigen Bewertung. Dies gilt auch für Branchen und selbst für Börsen. Das ermöglicht uns, ein Portfolio zusammenzustellen, mit dem man problemlos jede Krise aussitzen kann (einstelliges Kurs/Gewinn-Verhältnis, Kurs/Buchwert-Verhältnis um die 1, satte Dividendenrendite). Und wir finden weiterhin interessante Marktsegmente. Soerfüllen z.B. Goldminen und chinesische Aktien unsere drei U-Kriterien. Sie sind unbeliebt, unterbewertet und in den Depots unterinvestiert. Allerdings ist hier die Trendwende noch nicht gesichert, so dass wir nur Anfangspositionen aufgebaut haben.

Austria, du hast es besser!

In Europa gehört Österreich zu den Börsen, die Nachholbedarf aufweisen. Nicht nur ist der ATX in den letzten Jahren in seiner Entwicklung deutlich zurückgeblieben. Aktien aus der Alpenrepublik sind auch sehr preiswert. So liegt das aktuelle Kurs/Gewinn-Verhältnis bei 7,5 (DAX: 13,2), das Kurs/Buchwert-Verhältnis bei 0,99 (DAX 1,69) und die Dividendenrendite bei 5,6% (DAX: 2,9%). Wir sind investiert.

Österreich ist übrigens politisch neutral, nicht Mitglied der NATO und mischt sich nicht in kostspielige internationale Konflikte ein. Es hat langfristige Lieferverträge für preiswertes russisches Gas! Zudem ist die Zahl der Asylbewerber im Gegensatz zu Deutschland deutlich rückläufig, was auch daran liegen mag, dass sie nur ein Taschengeld von 40 Euro pro Monat erhalten.

Ich wünsche Ihnen weiter viel Börsenerfolg und verbleibe

mit herzlichen Grüßen

Ihr

Peter E. Huber