Ende Oktober 2020

Liebe Börsenfreunde,

„Wir haben Gerechtigkeit erwartet und den Rechtsstaat bekommen“

Bärbel Bohley (ostdeutsche Bürgerrechtlerin)

Liebe Börsenfreunde,

die Nachricht schlug ein wie eine Bombe. Ende September hat der Norwegische Staatsfonds bekannt gegeben, dass er den Anteil europäischer Aktien in seinem Portefeuille weiter von 33% auf 26,5% verringern will. 2012 hatte er noch 50% betragen. Aufgestockt werden soll dafür Nordamerika von 41,6% auf 48%. Wie kommt einer der weltweit größten institutionellen Anleger zu so einer weitreichenden und auf den ersten Blick prozyklischen Entscheidung?

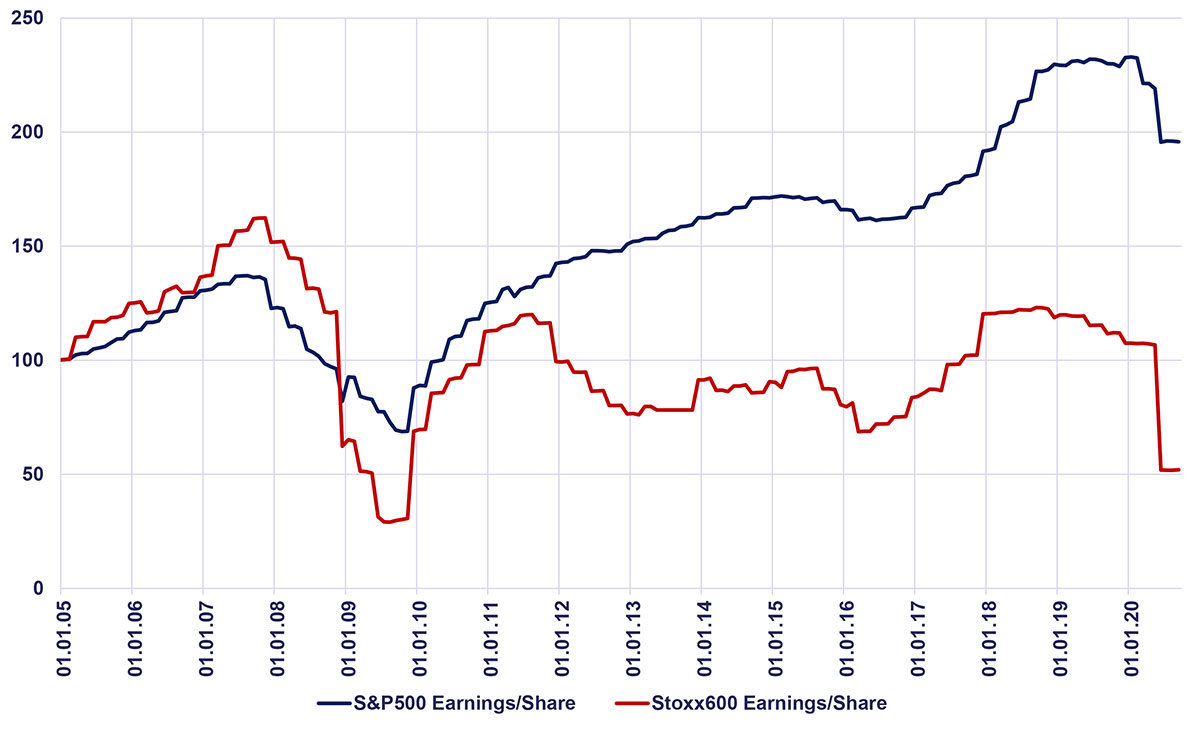

Wir können nur vermuten, dass die unterschiedliche politische und wirtschaftliche Entwicklung ausschlaggebend war. Während die Unternehmen im S&P500-Index bis zur Corona-Pandemie von einem Gewinnrekord zum nächsten eilten, haben die Mitglieder des EuroStoxx600-Index ihr Gewinnniveau aus der Zeit vor der Finanzkrise 2008/2009 nie mehr erreicht. Während in den USA eine wirtschaftsfreundliche Politik betrieben wird (Steuersenkungen, Deregulierung im Banken- und Energiesektor etc.) wabert in Europa der Wind der ehemaligen DDR durch die Amtsstuben (immer mehr Bürokratie, immer mehr Regulierung, immer mehr Belastungen für die Unternehmen). Politische Börsen haben zwar normalerweise kurze Beine, aber nicht, wenn sie strukturell bedingt sind.

Gewinnentwicklung Europa und USA

Was wir derzeit in Europa erleben, wurde von Eric Gujer, Chefredakteur der angesehenen NZZ (Neue Zürcher Zeitung), als Seuchen-Sozialismus bezeichnet. Er meint damit einen allmächtigen Sozialstaat, der mit Unsummen schuldenfinanzierten Geldes verspricht, alles und jeden zu retten und dabei die Persönlichkeitsrechte seiner Bürger immer mehr einschränkt. Wie ein Krake mischt sich die Politik auch immer stärker in alle Bereiche des Wirtschaftsgeschehens ein. So hat die Einführung eines „Mietpreisdeckels“ durch den rot/rot/grünen Senat in Berlin bereits zu einer Halbierung des Wohnungsangebots geführt. Auch für mich ist Umweltschutz ein zentrales Anliegen. Aber es kann nicht sein, dass immer ambitioniertere Klimaziele zu einer derartigen Überforderung der Unternehmen führen, dass sich letztendlich über eine sinkende Investitionsbereitschaft Wachstum und Klimaschutz gegenseitig ausschließen. Pläne für ein Lieferkettengesetz und ein Unternehmensstrafrecht, Anspruch auf Homeoffice und angedachte Steuererhöhungen belasten einseitig unsere Unternehmen, so dass man bereits darüber nachdenkt, sie vor der „unlauteren Konkurrenz aus Drittstaaten“ schützen zu müssen (Ursula von der Leyen). Nur wird uns das heute nicht als Planwirtschaft sondern als Industriepolitik verkauft. Wann regt sich endlich Widerstand gegen diese Belastungsorgien, wo wir doch schon mit der Corona-Pandemie genug zu kämpfen haben?

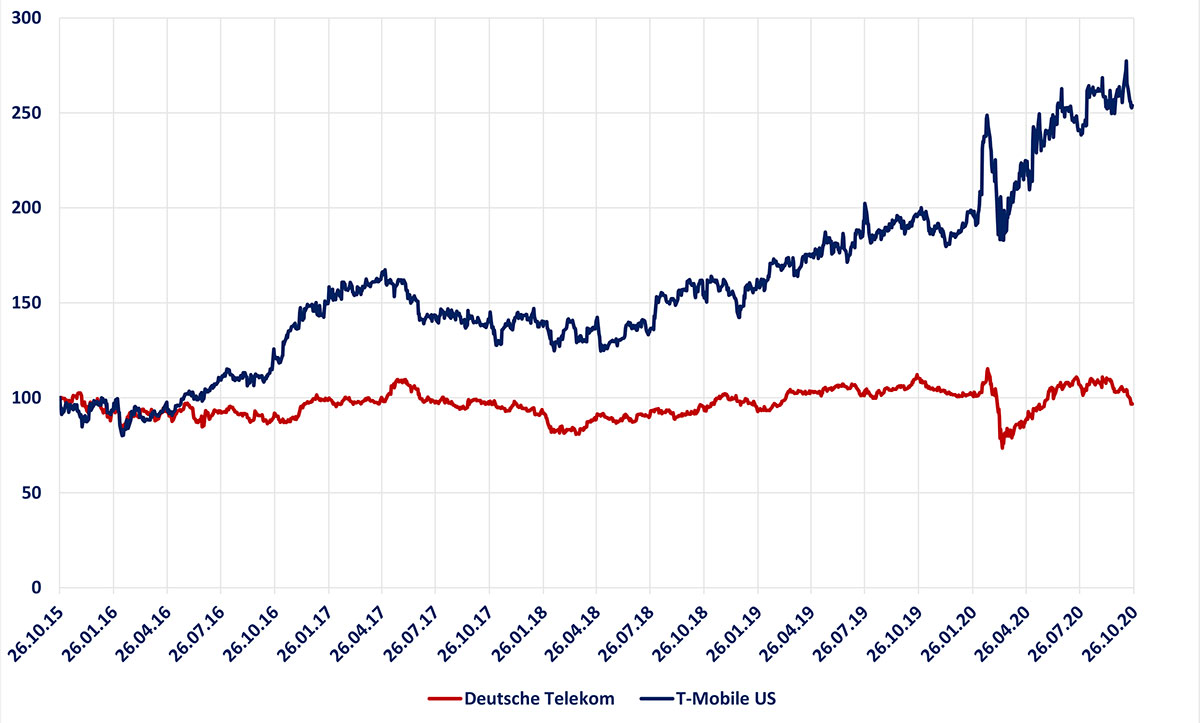

Wie unterschiedlich sich Unternehmen in den USA und Europa entwickeln, sieht man am Beispiel der deutschen Telekom und deren US-Tochter. Während die Aktie der Deutschen Telekom in den letzten fünf Jahren einen Wertverlust von vier Prozent hinnehmen musste, konnte T-Mobile (in Euro) um 154 Prozent zulegen. Und wenn es in Deutschland ein Unternehmen wie Curevac doch mal in das Segment der Wachstumswerte schafft, geht man an der Wallstreet an die Börse und nicht in Frankfurt. Ein Armutszeugnis ersten Grades.

Kursentwicklung Deutsche Telekom und T-Mobile letzte fünf Jahre

Ölaktien auf 25-Jahres-Tief

Aktien aus dem Energiebereich weisen derzeit mit Abstand die schlechteste Kursentwicklung auf. Dies ist kein Wunder, bündeln sich hier doch die negativen Nachrichten:

- Der schockartige Einbruch der Ölnachfrage durch die Corona-Pandemie (Luftfahrt, Kreuzfahrtschiffe etc.) kann nicht schnell genug durch eine entsprechende Reduktion des Angebots kompensiert werden. Die Überproduktion führt zu einem Verfall der Ölpreise auf derzeit unter 40 US-Dollar pro Barrel.

- Viele Ölförderländer sind auf die Einnahmen aus dem Ölgeschäft angewiesen und müssen daher zu jedem Preis liefern.

- Der weltweit geforderte Ausstieg aus den fossilen Brennstoffen im Rahmen einer immer restriktiveren Klimapolitik drückt auf die Nachfrage und die Stimmung.

Immer mehr institutionelle Anleger beachten die ESG-Kriterien und steigen aus Öl- und Gasaktien aus.

Gerade diese Bündelung negativer Faktoren und der entsprechende Kursverfall bei Aktien aus dem Energiebereich könnte für den Antizykliker aber hervorragende Einstiegschancen bieten. Denn auf längere Sicht gibt es überraschenderweise viele positive Aspekte:

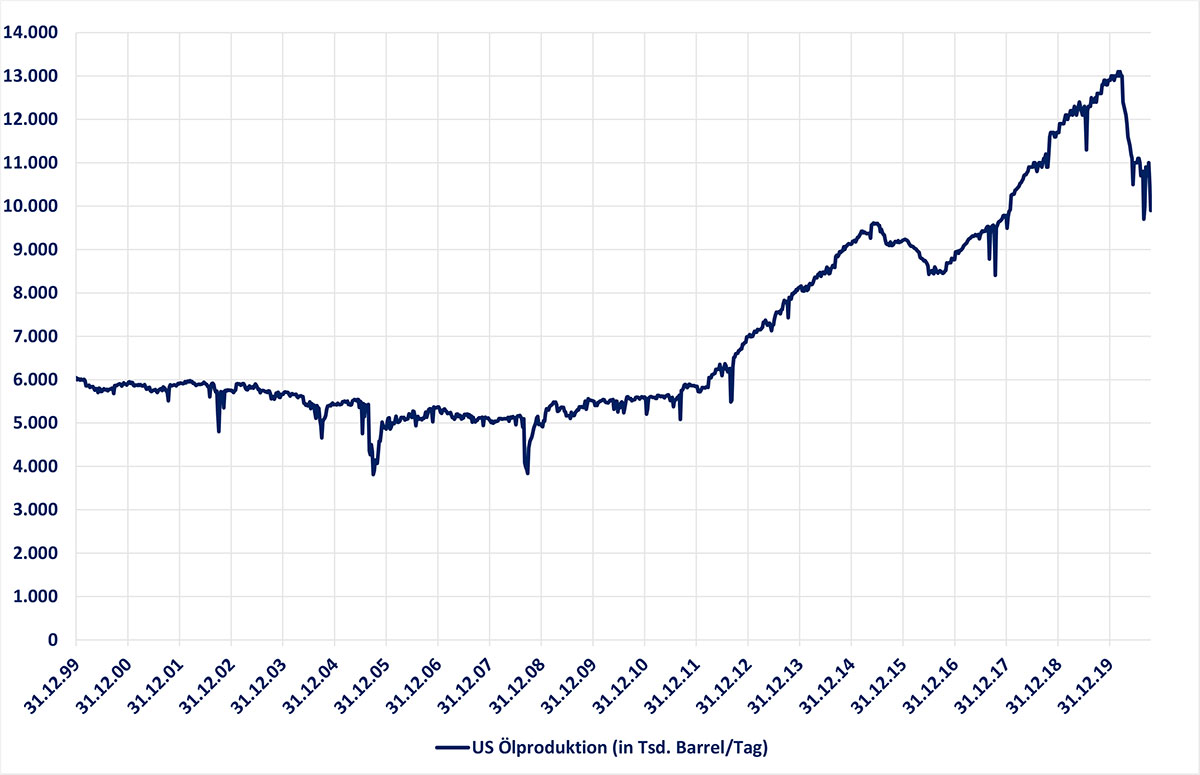

- Der Fracking-Boom in den USA scheint zu kippen. Die US-Erdöl-Produktion geht seit Mitte März von über 13 Mio Barrel pro Tag auf unter 10 Mio. Barrel zurück.

US-Erdöl-Produktion seit 2000

- Öl ist extrem billig. Bei einem Barrelpreis von 40$ kostet ein Liter Rohöl gerade mal 27 Cent. Dafür bekommt man nicht mal eine Flasche Mineralwasser.

- Fast alle Ölproduzenten fahren ihre Explorationsausgaben drastisch zurück. Viele Gesellschaften wie BP haben angekündigt, ihre Ölförderung in Zukunft deutlich zurückfahren zu wollen.

- Es könnte deshalb durchaus sein, dass das Ölangebot auf längere Sicht deutlich stärker zurückgeht als die Nachfrage und die Preise entsprechend steigen und nicht wie erwartet fallen werden.

- Von dem Ausstieg aus der Kohle als Primärverschmutzer dürfte vor allem Erdgas profitieren, da der Ausbau der alternativen Energien gar nicht schnell genug erfolgen kann, um dies zu kompensieren. Zumal durch eine wachsende Weltbevölkerung der Energieverbrauch eher weiter steigen wird. Der Ölpreis ist seit Jahresanfang zwar um knapp 40% gesunken, doch der Preis für Erdgas liegt über 35% im Plus. Für viele Gesellschaften ein guter Ausgleich.

- Viele Ölgesellschaften investieren massiv in den Ausbau alternativer Energien. Im Gegensatz zu den Versorgern haben sie auch die entsprechenden freien Mittel um dies zu finanzieren. Royal Dutch hat als Ziel, weltweit Marktführer in der Produktion von Ökostrom zu werden. Auch beim Thema Nachhaltigkeit geht also vieles in die richtige Richtung.

Fazit: Öl- und Gasaktien erfüllen derzeit in idealer Weise die drei U-Kriterien für antizyklische Anleger. Sie sind unbeliebt, untergewichtet und unterbewertet. Wir planen deshalb sukzessive weitere Zukäufe bei fallenden Kursen. Für eine solche Strategie braucht man aber einen langen Atem.

Mit freundlichen Grüßen aus Oberursel

Ihr

Peter E. Huber