Juli 2021

Liebe Börsenfreunde,

leider hat Europa die Chance nicht genutzt, sich im Konflikt zwischen den USA und China als eigenständige und ausgleichende dritte Kraft zu positionieren. Stattdessen lässt man sich in einer Allianz gegen China vor den Karren der Amerikaner spannen – zur gemeinsamen Verteidigung „westlicher Werte“ wie es heißt. Ein recht schwammiger Begriff, wenn man berücksichtigt, dass in den USA nach wie vor ein System massiver Rassendiskriminierung besteht. Und das Unrechtslager in Guantanamo ist bis heute nicht aufgelöst.

In Wahrheit geht es den USA um die Verteidigung ihrer Hegemonialmacht gegenüber dem chinesischen Herausforderer. Und dafür ist ihnen (fast) jedes Mittel recht. Da wird uns vorgeschrieben, dass wir keine fortschrittliche Technik zum Ausbau des 5G-Netzes von Huawei kaufen dürfen. Immer mehr chinesische Unternehmen landen auf einer sogenannten „Blacklist“, d.h. deren Aktien dürfen von uns nicht mehr gekauft oder gehalten werden. Weil sie angeblich mit dem chinesischen Militär zusammenarbeiten und damit die innere Sicherheit Amerikas bedrohen. Dabei gibt es auch viele amerikanische Unternehmen, die eng mit dem Militär und den Geheimdiensten kooperieren.

Eine weitere Manipulation des Kapitalmarktes besteht durch die Gewichtung des MSCI-Weltaktienindex, in den über global anlegende ETFs riesige Milliardenbeträge investiert werden. MSCI ist ein amerikanisches Unternehmen, das die Gewichtung des Index angeblich objektiv vornimmt. Dadurch, dass man US-Aktien mit 57,4% gewichtet und chinesische Aktien gerade einmal mit 4,2%, lenkt man ein Großteil des internationalen Anlagekapitals geschickt in teure US-Aktien. Diese Methode ist sehr effizient, funktioniert aber auf Dauer nicht. Auf längere Sicht richtet sich die Bewertung von Aktien nämlich nach der Ertragskraft und den wirtschaftlichen Aussichten der Unternehmen und nach nichts anderem. Deshalb eröffnen sich durch die aktuelle Situation für den Anleger auch antizyklische Chancen.

Festhalten kann man, dass sich China das alles wahrscheinlich nicht gefallen lassen wird. Dies werden vor allem die europäischen Unternehmen zu spüren bekommen, die bisher einen Großteil ihrer Gewinne im Reich der Mitte einfahren – also primär die export-lastigen deutschen Konzerne. Hier neigen sich die goldenen Jahre wohl dem Ende zu.

Eine weitere Belastung für die europäischen Unternehmen wächst durch die immer schneller nach oben gesetzten Klimaschutzziele der EU heran. So wichtig die Bekämpfung der Klimakrise ist, lässt sie sich doch nur international abgestimmt lösen. Werden einseitig nur europäische Unternehmen durch die CO2-Bepreisung und andere Maßnahmen belastet, hilft das dem Weltklima wenig. Auch die abstruse Idee, unsere Wirtschaft durch eine neue Welle des Protektionismus über Einfuhrzölle gegen die entstehenden Wettbewerbsnachteile zu schützen, läuft ins Leere. Denn unsere Unternehmen sehen sich nicht nur in Europa, sondern auch auf dem Weltmarkt einem harten Konkurrenzdruck ausgesetzt.

Zur aktuellen Börsenlage: Erneuter Favoritenwechsel!

Nicht nur die Märkte rotieren immer schneller, sondern auch die Anleger. Herrschten vor kurzem noch Inflationsängste vor, weil man nach der Pandemie einen deutlichen Konjunkturaufschwung erwartete, ist das alles bereits wieder Schnee von gestern. Als Erklärung müssen jetzt die rasche weltweite Ausbreitung der Delta-Variante und Versorgungsengpässe bei Chips, Rohstoffen und Containern herhalten.

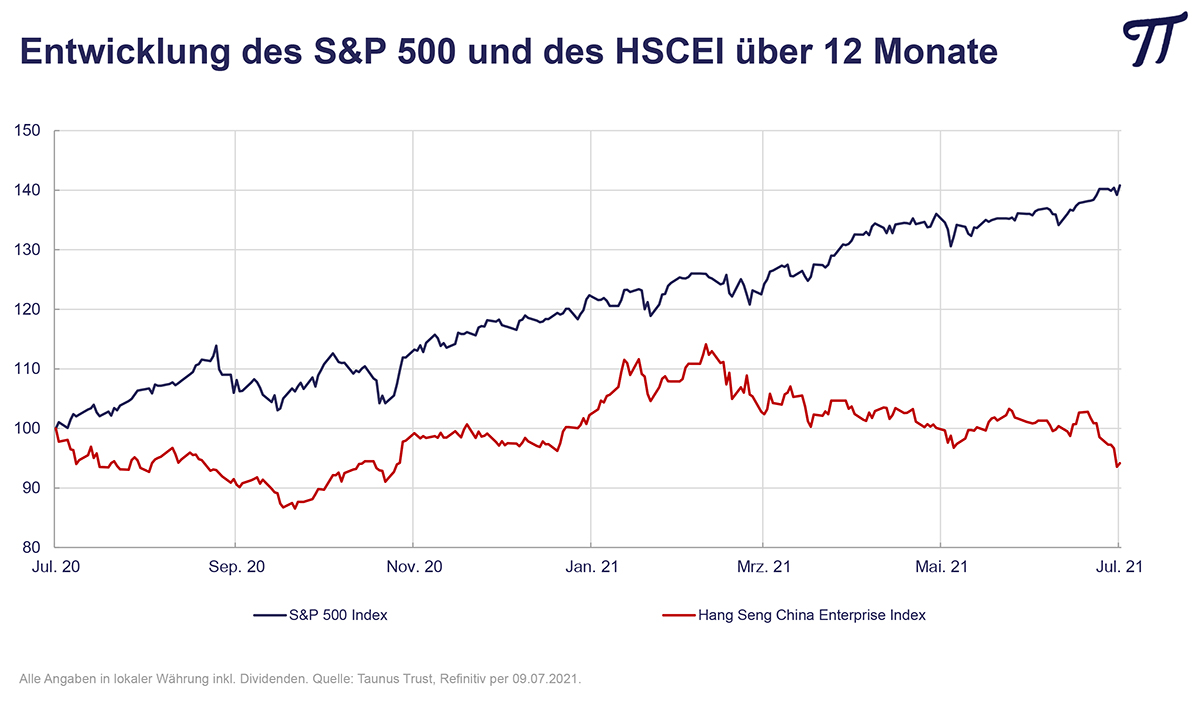

So hat sich die Rendite 10jähriger Treasury Bonds seit Ende März bereits wieder von 1,74% auf 1,36% deutlich zurückgebildet. Bei einer aktuellen Inflationsrate von rund 5% ergibt das eine satte negative Realverzinsung von über 3 Prozent. Trotzdem fällt der Goldpreis seit August letzten Jahres von 2075 $ pro Unze auf aktuell nur noch 1760 $ pro Unze. Das ist völlig irrational. Auch an den Aktienbörsen hat der Wind gedreht. Die amerikanischen Börsen haben sich die Favoritenrolle zurückerobert und machen fast täglich neue Allzeithochs. In Asien haben japanische Aktien seit ihrem Jahreshoch dagegen bereits über 10% abgegeben und der Hang Seng Chinese Enterprises Index (HSCEI) fast 20%. Und auch bei den Anlagestilen wirbelt alles durcheinander. Während die Wachstumsaktien (Growth) neuen Schwung nehmen, dümpeln konjunktursensible Substanzwerte (Value) seit Monaten vor sich hin.

Das alles ist zwar nicht schön, ändert aber nichts an unserer Markteinschätzung:

- Wir stehen vor einem asiatischen Jahrzehnt. China wird die USA an Wirtschaftskraft überholen. Asien weist sowohl vom Wachstumspotential als auch der Bewertung (Japan, Südkorea, Taiwan, China) deutlich bessere Leistungsdaten auf als die USA und Europa. Börsenkorrekturen sind deshalb eher als Kaufgelegenheiten zu betrachten.

- Die Inflationsgefahren werden unterschätzt. Die Notenbanken wünschen sich zwar eine höhere Inflation, wollen aber die Inflationserwartungen niedrig halten, weil die Anleger sonst höhere Zinsen fordern. Nur so kann Finanzrepression funktionieren.

- Staatliche Schuldenorgien und riesige Fiskalprogramme (allein in den USA 6.000 Milliarden US-Dollar geplant) werden die Konjunktur befeuern und die Notenbanken weiter zu einer lockeren Geldpolitik zwingen.

- Während Anleihen und Bargeld ein miserables Chance/Risiko-Verhältnis aufweisen, bleiben Sachwerte (Aktien, Gold, Rohstoffe) deshalb trotz zwischenzeitlicher Korrekturen erste Wahl.

Viele Grüße aus Oberursel

Ihr

Peter E. Huber