Anfang Juni 2021

Liebe Börsenfreunde,

Prognosen sind deshalb besonders schwierig, weil sie die Zukunft betreffen. Diese Binsenweisheit gilt umso mehr, wenn es um Vorhersagen zur Wirtschafts- und Börsenentwicklung geht. Trotzdem sollte man auf Entwicklungen aufmerksam machen, die mit großer Wahrscheinlichkeit erhebliche negative Auswirkungen haben, wenn sie nicht korrigiert werden. So wird eine Volkswirtschaft nur dann die künftigen Herausforderungen bewältigen können, wenn man gesunde und nachhaltige Wachstumsprozesse unterstützt.

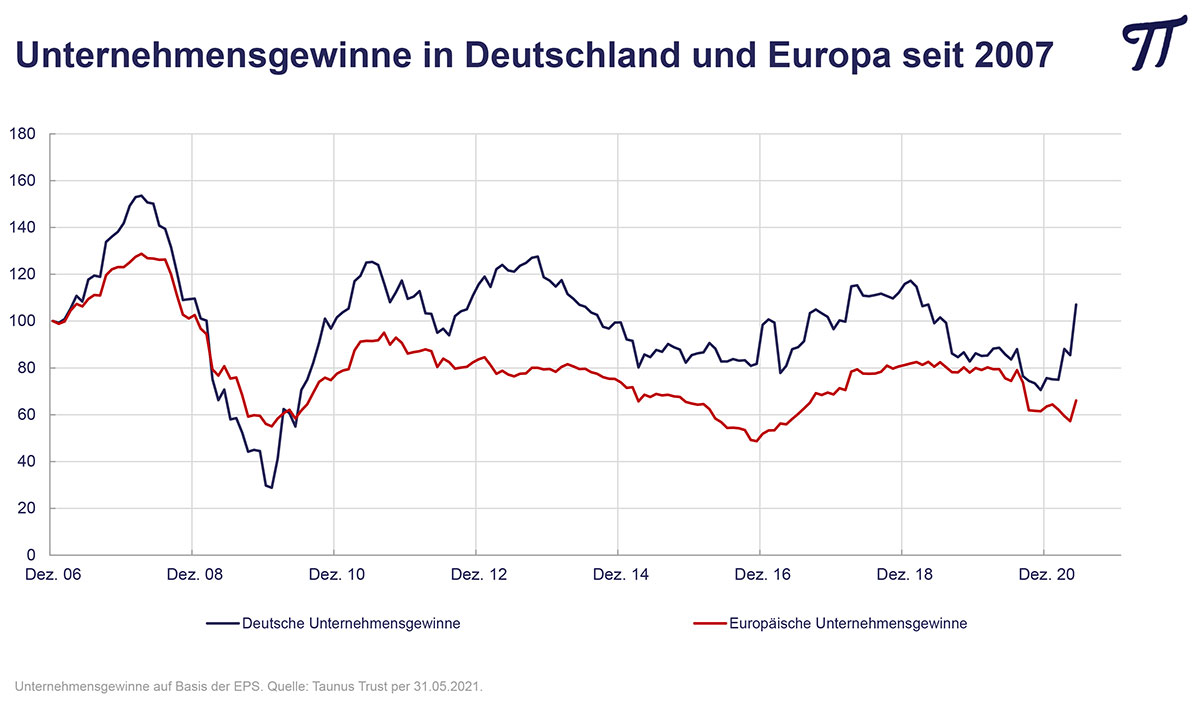

Vor kurzem erschienen Meldungen, wonach die DAX-Unternehmen im 1. Quartal historische Höchstgewinne verzeichnet haben. Das ist irreführend. Schaut man genauer hin, stagnieren die Unternehmensgewinne nämlich bereits seit 15 Jahren sowohl in Deutschland als auch in Europa. Das ist alarmierend und steht in krassem Gegensatz zu der Entwicklung in Asien und Nordamerika.

Die Gründe liegen auf der Hand: eine zunehmende Bürokratisierung innerhalb der EU, ein wachsender Staatsdirigismus und ein expandierender schuldenfinanzierter Sozialstaat. Lesenswert dazu die kenntnisreiche Analyse von Gabor Steingart in seinem „Morning Briefing“ vom 10. Juni. Seine Schlussfolgerung: „Der exzessive Sozialstaat ist nicht weniger gierig als der exzessive Kapitalismus“ und „Das Wappentier des Sozialstaates ist die Raupe Nimmersatt“. Der europäische Sozialstaat ist dadurch gekennzeichnet, dass 7% der Weltbevölkerung 50% der globalen Sozialausgaben konsumieren. Leidtragende sind nicht nur die Unternehmen und deren Mitarbeiter, sondern auch die jüngere Generation, die das einmal auslöffeln muss und die Sparer.

Damit ist genau das eingetreten, wovor Ludwig Erhard in seinem Buch „Wohlstand für alle“ gewarnt hat: „Die wachsende Sozialisierung der Einkommensverwendung, die um sich greifende Kollektivierung der Lebensplanung, die weitgehende Entmündigung des Einzelnen und die zunehmende Abhängigkeit vom Kollektiv oder vom Staat“. „Am Ende des gefährlichen Weges in den Versorgungsstaat würden aus Bürgern soziale Untertanen eines allmächtigen Staates, bei gleichzeitiger Lähmung des wirtschaftlichen Fortschritts in Freiheit“ (FAZ vom 10. Juni).

Wir steuern aufgrund der demographischen Entwicklung unaufhaltsam auf eine Situation zu, wo zwei Beschäftigte einen Rentner finanzieren müssen. Deshalb hat jüngst der wissenschaftliche Beirat beim Bundeswirtschaftsministerium vor einer drohenden Unfinanzierbarkeit der Rente gewarnt und geraten, das Renteneintrittsalter an die Lebenserwartung zu koppeln. Wenn Scholz Olaf und Heil Hubertus dies als Angriff auf unseren Sozialstaat brandmarken offenbart dies ein seltsames Demokratieverständnis.

Dabei haben andere Staaten längst vorgemacht, wie man seine Rentensysteme sichert. In Norwegen fließen die Öleinnahmen seit langem in einen Staatsfonds, der überwiegend in Aktien investiert. Noch cleverer machen es Japan und die Schweiz, wo die Notenbanken per Knopfdruck Geld „schöpfen“ und dies teilweise in Sachwerte (Aktien- bzw. Aktienfonds) anlegen und damit Milliardengewinne machen. Wir vertreten seit vielen Jahren die These, dass die Notenbanken ihre QE-Programme zumindest teilweise für den Kauf von Aktien verwenden sollten, statt staatliche Schuldenorgien zu finanzieren und die Zinsen Richtung Null zu drücken.

Inflation ist wieder ein Thema. Die Notenbanken wollen uns weismachen, dass die steigenden Teuerungsraten nur kurzfristiger Natur sind, bedingt durch Basiseffekte bei den Energie- und Rohstoffpreisen und den Maßnahmen zur Pandemiebekämpfung. Ich bin mir da nicht so sicher. Tatsache ist, dass die Zentralbanken höhere Inflationsraten anstreben ohne allerdings damit Inflationserwartungen aufkommen zu lassen. Denn die Zinsen sollen niedrig gehalten und die Staatsschulden real entwertet werden. Finanzrepression oder neudeutsch „financial repression“ nennt man dieses Vorgehen. Die einzige Alternative dazu wäre ein drohender Staatsbankrott.

Zu den Märkten:

Nach dem starken Anstieg der Aktienmärkte auf historische Höchststände sind kurz- bis mittelfristig natürlich immer temporäre Kursrückschläge möglich. Langfristig bieten Dividendenpapiere und Gold aber ein erhebliches Potential. Ganz einfach, weil das Chance/Risiko-Verhältnis bei Anleihen aufgrund der beschriebenen Umstände geradezu katastrophal ist. Bei einem Zins nahe Null sind allein schon Dividendenrenditen von drei Prozent auf Dauer attraktiv .Besonders gut gefallen uns derzeit einige Aktien aus dem Telekomunikations- und Healthcare-Bereich.

Weiter viel Börsenerfolg wünscht Ihnen

Ihr

Peter E. Huber