November 2019 – Nach mehreren frustrierenden Fehlstarts in den letzten Jahren scheinen Value-Aktien jetzt ein solides Comeback zu erleben. Dafür gibt es gute Gründe. Seit Ende 2009 stahlen Wachstumswerte (Growth), Qualitätsaktien (Quality) und schwankungsarme Titel (Low Volatility) soliden Substanzwerten (Value) permanent die Show durch eine fast durchgängige Outperformance. Inzwischen sind diese Papiere im Vergleich aber so hoch bewertet, dass ein Paradigmenwechsel fast zwingend erscheint. Zudem beginnen erste Anleger über das Konjunkturtief hinaus zu blicken und traditionelle Bewertungskriterien wie Kurs/Gewinn-Verhältnis, Buchwert, Cash-Flow und Dividendenrendite werden wieder stärker beachtet.

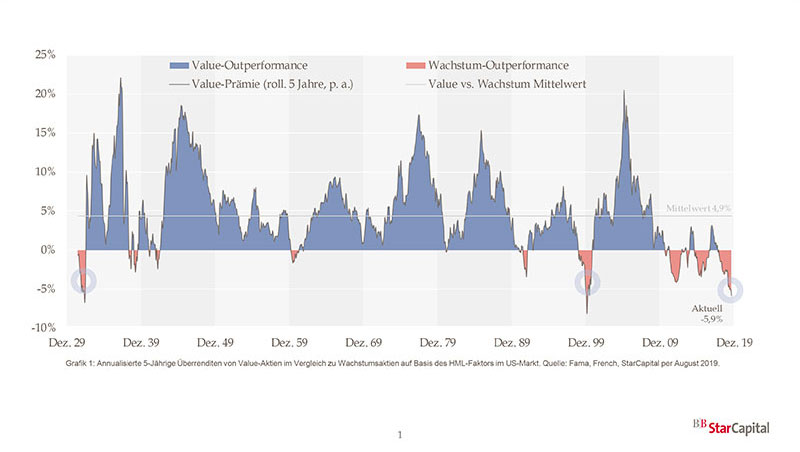

Auf den ersten Blick ist es schon auffallend, wie schlecht Value-Aktien in den letzten zehn Jahren abgeschnitten haben. Denn wie aus Grafik 1 ersichtlich wird, fahren Investoren langfristig mit einer Value-Strategie mit Abstand am besten. So gibt es seit 1929 – hier am Beispiel USA dargestellt – nur wenige rollierende Fünf-Jahres-Zeiträume, in denen sich ein anderer Anlagestil eher gelohnt hätte. Und dies, obwohl Wachstumsaktien bei den Anlegern in aller Regel viel beliebter sind. Denn ein starkes Gewinnwachstum in der Vergangenheit wird in die Zukunft extrapoliert und damit wird eine entsprechend hohe Bewertung gerechtfertigt. Dies scheint jeweils extrem einleuchtend zu sein. Wer schwärmt heute nicht von Apple, Facebook, Netflix, Amazon oder Alibaba, deren Wachstumsperspektiven überzeugend erscheinen und die entsprechend prominent in den Wertpapierdepots vertreten sind.

Value Prämien: Underperformance nahe historischer Extremwerte

Quelle: StarCapital

Als sich seinerzeit in der Computerindustrie ein Boom abzeichnete und Mobiltelefone ihren Siegeszug antraten, investierte der super erfolgreiche Investor Warren Buffett stattdessen in niedrig bewertete Substanzwerte wie Gillette und Coca Cola, die als langweilig galten und deren Wachstumsperspektiven gering erschienen. Heute gelten diese Titel wieder als Wachstumswerte, während Unternehmen wie Compaq, Control Data oder Nokia praktisch vom Markt verschwunden sind.

Merke: Die Börsenfriedhöfe sind voll mit ehemaligen Wachstumswerten.

Im Prinzip weiß niemand, ob über die nächsten zwanzig Jahre wirklich Internetgesellschaften die Stars sein werden oder vielleicht neuer Wind in die Öl- oder Autobranche kommt, so paradox dies klingen mag. Deshalb lohnt es sich meistens nicht, Bewertungsprämien zu bezahlen.

Noch dubioser erscheint die Vorliebe zahlreicher Anleger für sogenannte Qualitätsaktien a la Nestle, die trotz einstelligem Gewinnwachstum mit dem sechsfachen Buchwert bezahlt werden. Man darf daran erinnern, dass bis vor wenigen Jahren eine UBS, die Deutsche Bank, RWE, IBM, General Electric oder Bayer auch als beste Qualität galten. Es hat sich auf Dauer noch nie ausgezahlt, in eine Aktie zu investieren, nur weil eine Gesellschaft als solide gilt und entsprechend gerade hoch in der Gunst der Anleger steht. Geradezu abartig erscheint es, wenn Aktien mit geringer Volatilität ( ein allgemein anerkanntes aber völlig unbrauchbares Risikomaß) besser abschneiden als der Marktdurchschnitt. Hier wird der Grundsatz, dass man eine höhere Rendite nur mit einem höheren Risiko erkaufen kann, völlig ausgehebelt. Es ist nicht schwer vorauszusagen, dass die am Markt befindlichen Low-Vola-Strategien über kurz oder lang einen Hirntod erleiden werden.

Es stellt sich also die Frage, warum es zu einer solch langen Frustrationsphase für Value-Anleger überhaupt kommen konnte. Ich denke, das ist im Wesentlichen den zahlreichen Börsenkrisen seit Beginn unseres Jahrhunderts geschuldet. Angefangen hat es mit der TMT-Krise (Technologie, Medien, Telekom) von 2000 bis 2003, während der der DAX von 8200 auf 2200 Punkte einknickte und sich der „Neue Markt“ pulverisierte. Wenige Jahre später, von 2007 bis 2009 kam es zu der Weltfinanzkrise (subprime). Der DAX fiel von 8200 auf 3600 Punkte. Spätestens jetzt hatten die Investoren die Nase voll von Aktien. Bloß kein Risiko mehr eingehen galt als oberste Devise bei privaten als auch bei institutionellen Anlegern. Wer unbedingt einen Teil seines Vermögens in Aktien anlegen musste, konzentrierte sich auf Titel mit hohem Gewinnwachstum, solider Bilanz oder geringen Kursschwankungen. Value-Aktien erfüllen diese Kriterien nicht. Oft handelt es sich hier um zyklische Papiere, die sehr konjunkturabhängig sind und im Zeitablauf deutlichen Schwankungen unterliegen.

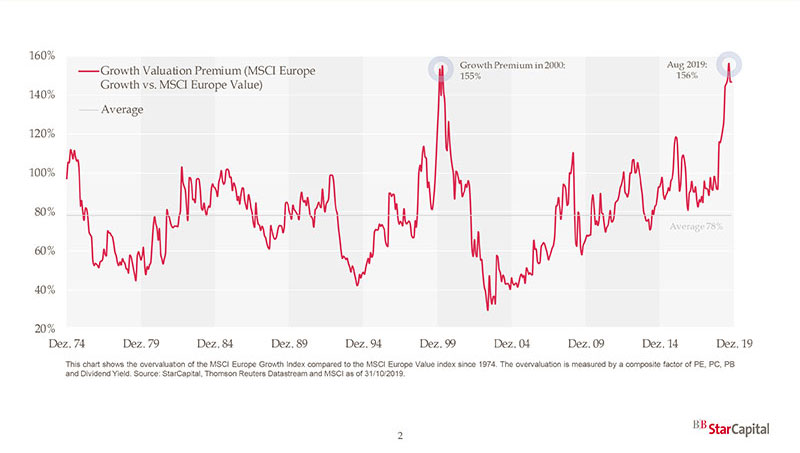

Inzwischen hat die Überbewertung von Wachstumsaktien gegenüber Value-Titeln den höchsten Stand seit 50 Jahren erreicht (Grafik 2). Es dürfte sich deshalb auszahlen, Substanzwerte stärker zu gewichten. Künftig dürfte wieder die Erfolgsstrategie lauten, dass man nicht (scheinbar) gute Aktien kaufen, sondern Aktien gut kaufen sollte. Auf den richtigen Zeitpunkt kommt es an. Gerade jetzt!

Relative Überbewertung von Growth gegen Value auf 50-Jahres-Höchst

Quelle: StarCapital

Peter E. Huber

Oberursel, den 18. November 2019