Anfang Februar 2022

Die Existenz von Börsenzyklen ist unter Investoren heftig umstritten. Die einen schwören darauf, die anderen lehnen sie als Humbug ab. Also was ist dran an zyklischen Auf- und Abwärtsbewegungen und kann man damit sein Timing verbessern? Zunächst einmal gibt es an der Börse wie überall in der Natur ein Ein- und Ausatmen. Korrekturphasen sind daher normal und gesund, auch wenn sie von den meisten Anlegern als Übel angesehen werden. Wie bei den Jahreszeiten auch, gibt es eben angenehm warme und frostige Perioden. Die Frage ist nur, ob diese Auf- und Abwärtsbewegungen einem regelmäßigen Muster folgen, das man ausnutzen kann.

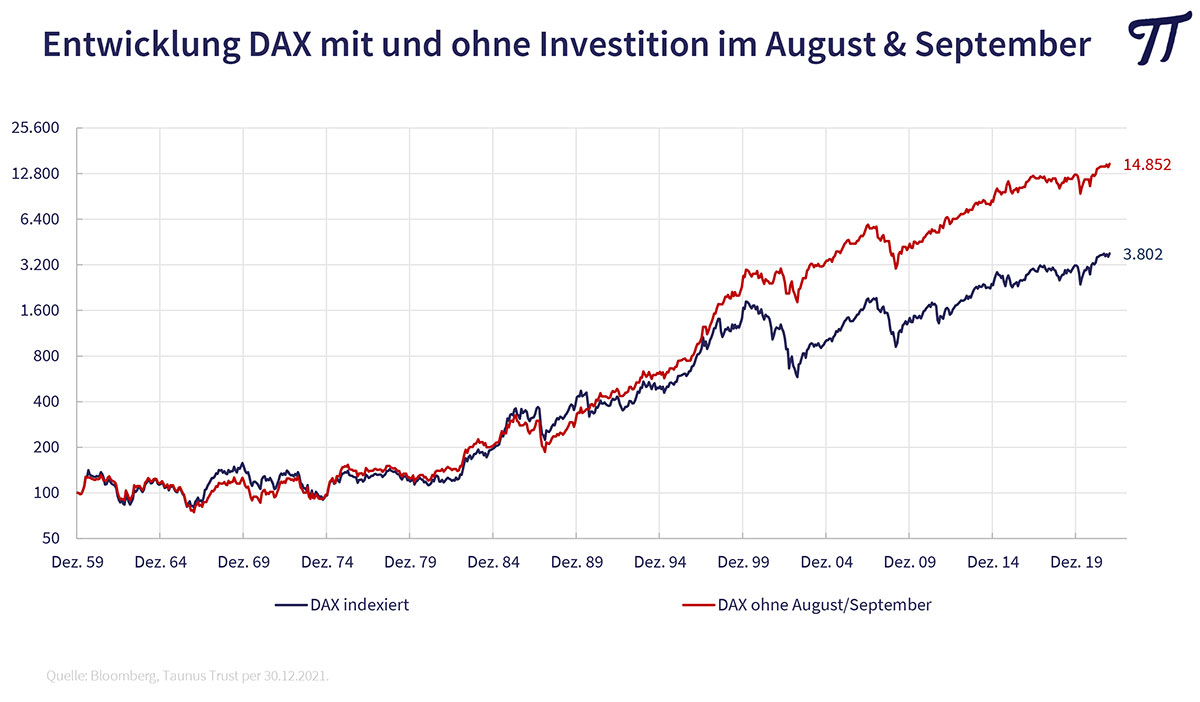

Anhand des Kursverlaufs im deutschen Aktienindex DAX konnte nachgewiesen werden, dass man seine Anlageergebnisse in den letzten Jahrzehnten drastisch verbessern konnte, wenn man im August und September jeweils nicht investiert war. Auch wenn dies in der Regel als saisonales Phänomen bezeichnet wird, ist es auch ein zyklisches Muster.

In den 70er Jahren des vorigen Jahrhunderts sprach man von den sogenannten Sekundärzyklen von 4-5jähriger Dauer, die mit den Konjunkturzyklen korrespondierten. Meistens ging es mit dem Konjunkturaufschwung drei Jahre hoch und mit einer Rezession ungefähr 1 ½ Jahre nach unten. Diesen Sekundärzyklen machte Alan Greenspan den Garaus, indem er mit einer ultralockeren Geldpolitik Rezessionen verhindern wollte. Anfangs gelang ihm dies auch und er wurde dafür als „Magier der Märkte“ gefeiert. Allerdings verursachte er damit schlussendlich einen Jahrhundertcrash von 2000 bis 2003 im Rahmen der TMT-Krise.

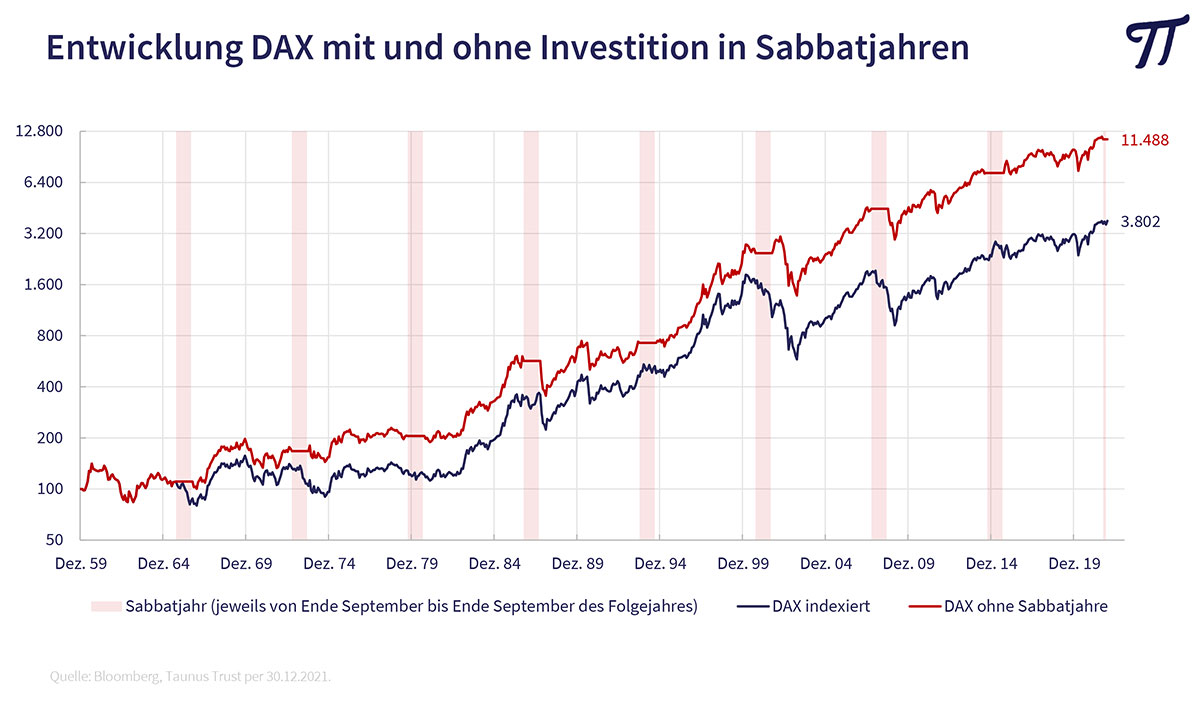

Interessanter ist da schon die Frage, ob die Börse einem Sieben-Jahres-Zyklus folgt, der eng mit dem Sabbatjahr (Schmitta) verbunden ist. Der messianische Rabbi Jonathan Cahn hat diesen Zyklus in seinem Buch „The Mystery of the Shemitah“ (Das Geheimnis der Schmitta) 2014 in die Diskussion gebracht. Mein Kollege Robert Rethfeld hat bereits im Dezember 2014 in seinem „Wellenreiter-Invest“ darauf aufmerksam gemacht. In Analogie zum Sabbat als Ruhetag (siebter Tag der Woche) bezeichnet das Sabbatjahr jenes Jahr, in dem die Bewirtschaftung des Ackerlandes ruhen soll.

Sabbatjahre sind feststehende Bestandteile des jüdischen Kalenders und enden im Laufe des Septembers. Die bisherige Erfolgsbilanz ist beeindruckend. „Elf der sechzehn Sabbatjahre seit 1900 sahen Korrekturen, Crashes oder Bärenmärkte größeren Ausmaßes“ stellt Rethfeld fest, oft gegen Ende eines Sabbatjahres. Tatsächlich reihen sich die Krisen in diesen Jahren wie Perlen an einer Schnur (2007 – Finanzkrise, 2001 – Terroranschläge in New York, 1987 – Aktiencrash, 1973 – Ölkrise). Man könnte direkt abergläubisch werden. Derzeit befinden wir uns übrigens wieder in einem solchen Sabbatjahr, das am 25. September 2022 endet. Wir dürfen also live verfolgen, ob hier eventuell eine Gesetzmäßigkeit existiert.

Bekannt sind auch die Kondratieff-Zyklen, die langen Wellen der Konjunktur. Der russische Wissenschaftler hat diese langfristigen Konjunkturbewegungen von 40 bis 60 Jahren Dauer erstmalig 1926 beschrieben. Am Beginn jedes langfristigen Wirtschaftsaufschwungs steht dabei eine neue umwälzende Technik, die tiefgreifende Veränderungen in der Wirtschaft bewirkt.

Die erste lange Welle von 1787 bis 1842 wurde durch die Erfindung der Dampfmaschine ausgelöst und war besonders durch die industrielle Revolution gekennzeichnet. Seit 1990 befinden wir uns demnach in der fünften Welle, ausgelöst durch revolutionäre Veränderungen in der Mikroelektronik, der Telekommunikationstechnik und der Biotechnologie. Gegen Ende des Zyklus laufen die positiven Effekte der disruptiven Technologien allerdings aus, unter anderem durch verstärkte Konkurrenz und sinkende Margen und es kann zu einem krisenhaften Abschwung kommen, der Platz für Neues schafft.

Für gesteigerte Aufmerksamkeit sorgte eine Zeit lang der US-Investor Martin Armstrong. Sein Modell beruht auf einem Zyklus von 8,6 Jahren, der sich aus der Zahl Pi mal 1.000 geteilt durch 365 ergibt. Eine Reihe spektakulärer, teilweise taggenauer Vorhersagen (Nikkei-Hoch Ende 1989, Asienkrise 1997, Aktienmarkthoch am 17. Juli 1998) machten ihn zu einem der angesagtesten Börsengurus. Entsprechend groß war der Wirbel um seine Crashprognose für den 17. Oktober 2015. Dieser Vorhersage wurde sogar ein Film (The Forecaster) gewidmet, der im Mai 2015 auch in einem Frankfurter Kino aufgeführt wurde. Nachdem die Vorhersage sich als heiße Luft entpuppte, wurde es deutlich stiller um den Propheten.

Ähnlich erging es vielen anderen Zyklen-Protagonisten. Ältere Semester unter uns erinnern sich vielleicht noch an Kurt Oligmüller. Der Schweizer machte Furore durch eine Artikelserie über den „Goldenen Schnitt“ in einer angesehenen deutschen Tageszeitung. Sein Leben endete tragisch durch Suizid in einer Scheune, nachdem er das Geld seiner Anleger verspekuliert hatte. Oder an den Amerikaner Joe Granville, der mit einer Reihe von punktgenauen Prognosen auf den Dow Jones Average Kurssprünge (in beide Richtungen) bei diesem Börsenbarometer auslöste. Er schuf sich mit den „Granville-Jüngern“ eine eingeschworene Fangemeinde, die seinen Ratschlägen bedingungslos folgte. Das Ganze endete in einem Desaster, als er eine Aufwärtsbewegung verpasste und seine Jünger ihr Geld mit Baissespekulationen verloren. Auch um Bob Prechter mit seinen Elliot-Wellen gibt es keinen Hype mehr, obwohl sie sich rückwirkend immer sehr gut in die Charts einfügen ließen.

Fazit: Natürlich gibt es an der Börse regelmäßig Auf- und Abwärtsbewegungen. Sie lassen sich jedoch hinsichtlich ihrer zeitlichen Dauer nicht halbwegs zuverlässig und schon gar nicht punktgenau erfassen, so dass sie meines Erachtens für das Timing nicht geeignet sind. Ich lasse mich aber am 25. September gerne eines Besseren belehren.

Herzliche Grüße

Ihr

Peter E. Huber