Anfang Juli 2022

Liebe Börsenfreunde,

das Blutbad bei den bisherigen Börsendarlings FAANG & Co. dürfte Anleger unsere Warnungen schmerzhaft in Erinnerung rufen, dass man keine Aktien kaufen sollte, denen „die Zukunft gehört“. Merke: Auch die feinste Wachstumsaktie und der beste Qualitätswert sind kein gutes Investment, wenn sie zu hoch bewertet sind. An der Börse geht es nicht darum, gute Aktien zu kaufen, sondern Aktien gut zu kaufen.

Ein Schlaumeier wird jetzt vielleicht erwidern, dass das falsch ist und es vielmehr darum geht, gute Aktien gut zu kaufen. Doch was sind „gute“ Aktien? Das sind doch die Papiere von Gesellschaften, die in den letzten Jahren mit einer tollen Wachstumsstory geglänzt haben und entsprechend hoch bewertet sind. Anleger neigen nämlich dazu, die vergangene Entwicklung in die Zukunft fortzuschreiben.

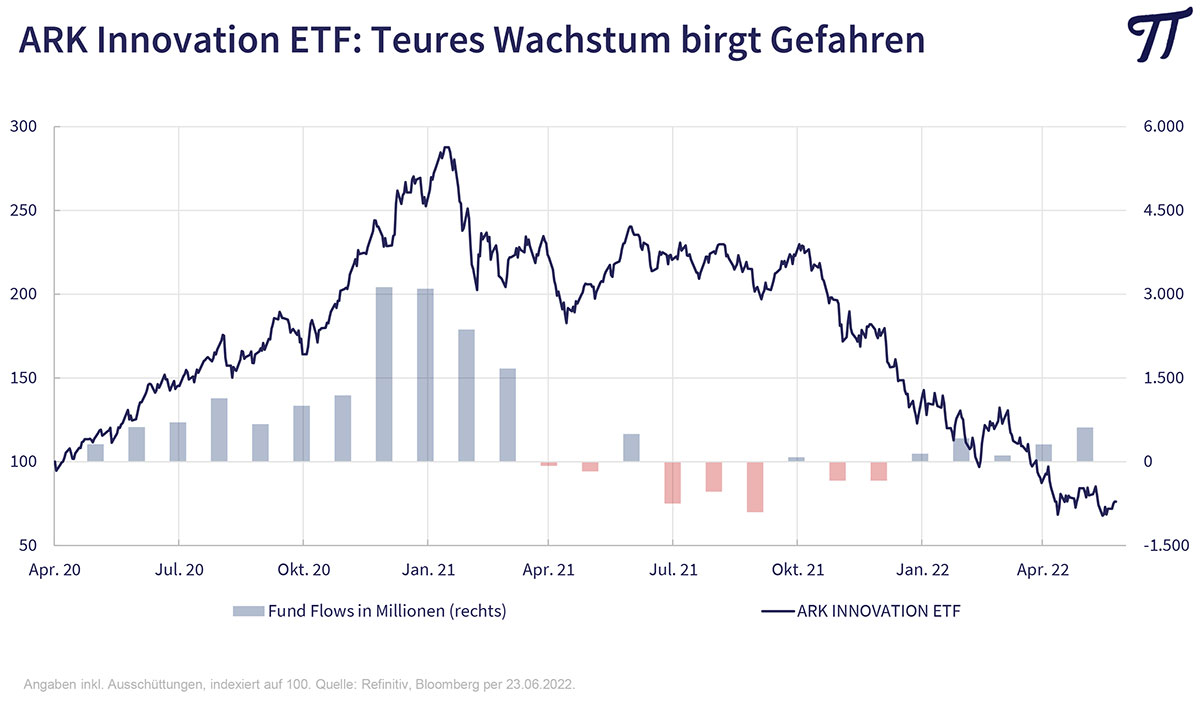

Ein gutes Beispiel ist der ARK Innovation ETF von Starinvestorin Cathie Wood. Der Fonds investiert schwerpunktmäßig in Aktien von Gesellschaften mit disruptiven Geschäftsmodellen. Man erwartet, dass deren Aktivitäten die Zukunft gehört, auch wenn viele aktuell noch mit Verlust arbeiten. Der ARK Innovation erreichte seinen Hochpunkt bereits Anfang 2021, begleitet von Rekordzuflüssen an neuen Anlegergeldern. Seither hat er mehr als 75% seines Wertes eingebüßt und die meisten Investoren befinden sich massiv in der Verlustzone. Gemäß dem Schweizer Vermögensverwalter Pirmin Hotz sind von den 17,3 Mrd. $, die über die Jahre in den Fonds eingezahlt wurden, per Ende Mai nur noch 8,8 Mrd. $ übriggeblieben. Wieder einmal zeigt sich, dass Anleger überwiegend prozyklisch handeln und zum falschen Zeitpunkt kaufen und verkaufen.

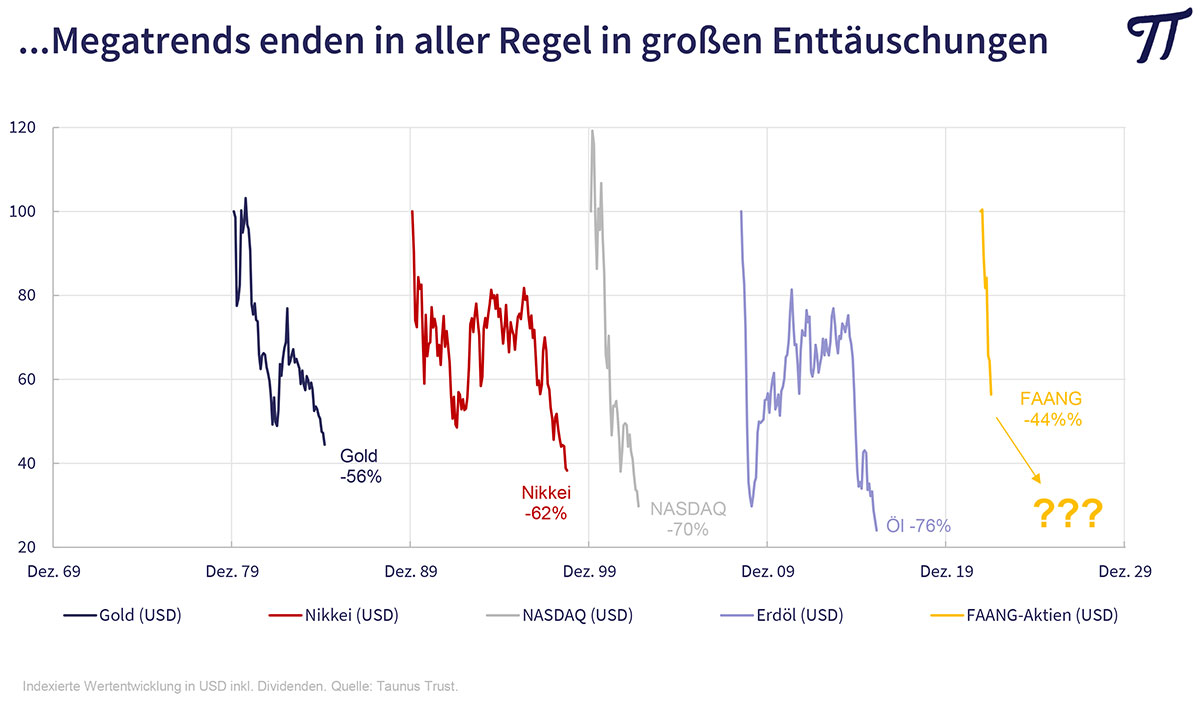

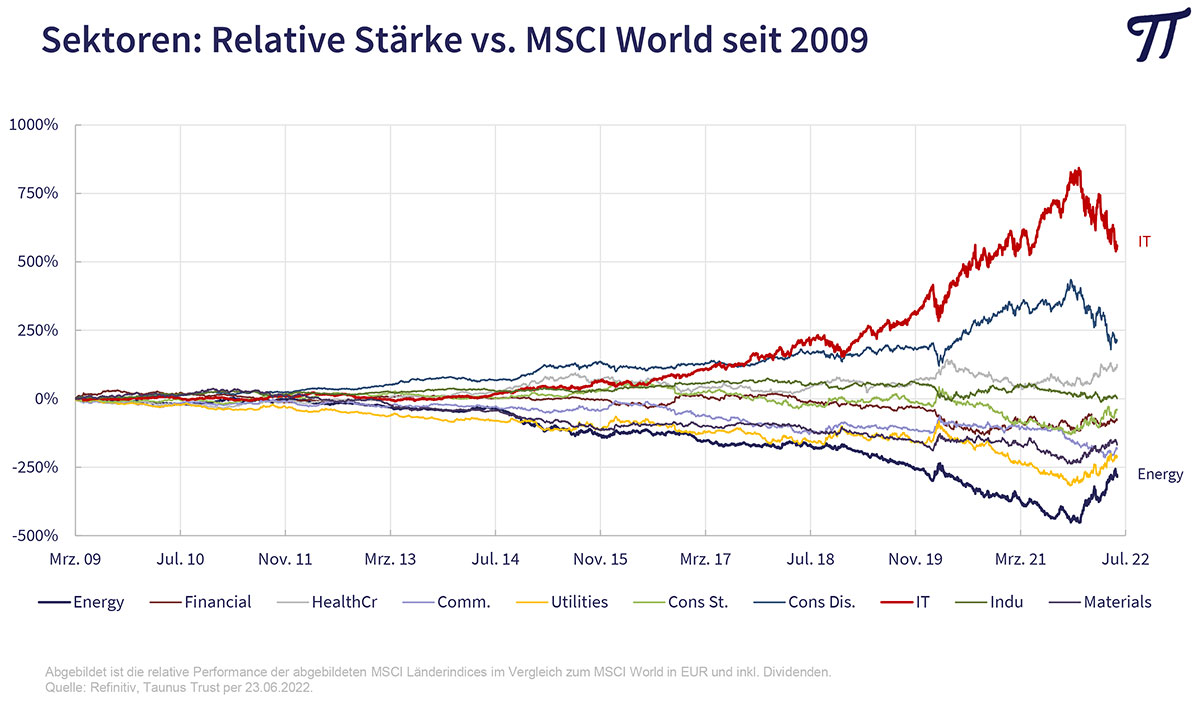

In den letzten Wochen sind nun auch die solideren Wachstumswerte unter Druck gekommen: Amazon ca. -45% vom Hoch, Netflix -75%, Meta (Facebook) – 60%. Selbst Titel wie Apple, Alphabet (Google) oder Microsoft liegen gemessen an ihren Höchstständen 25 bis 30% im Minus.

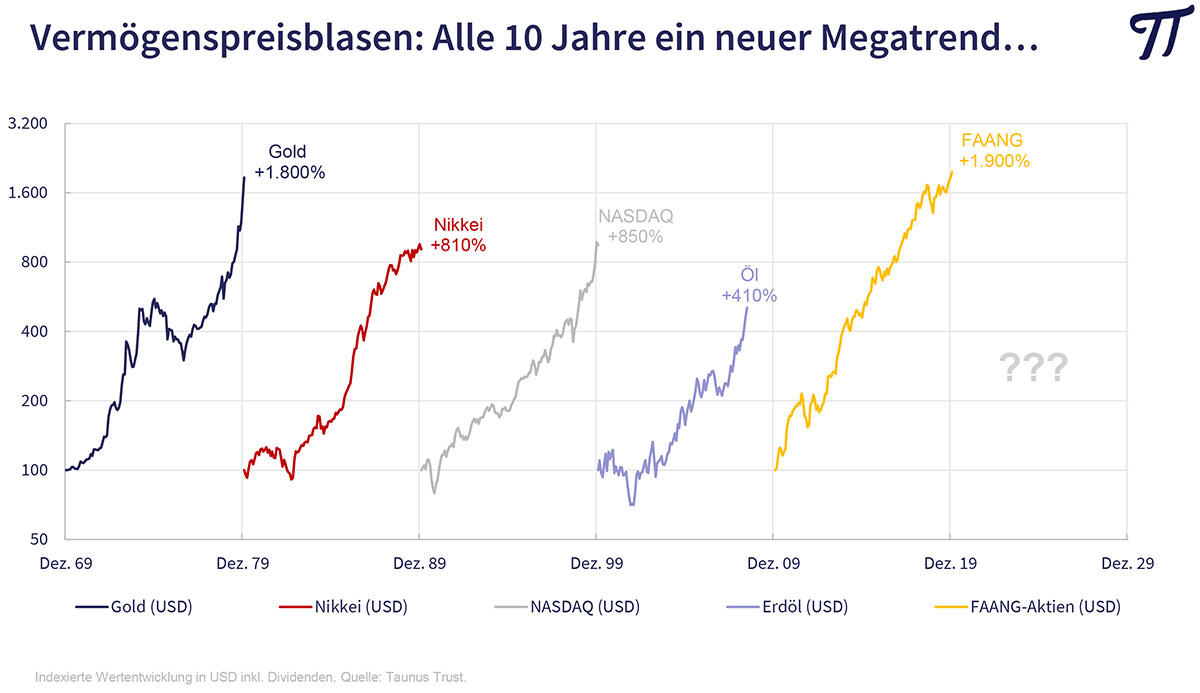

Dies erinnert mich an die Nifty-Fifty-Blase vor fünfzig Jahren, die 1973 in der Ölkrise ein unrühmliches Ende fand. Die fünfzig Wachstumswerte, denen damals angeblich „die Zukunft gehörte“, verloren im Schnitt deutlich über 60%. Viele Titel wie Burroughs oder Polaroid sind inzwischen übernommen oder pleite. Andere brauchten lange Jahre, um sich von dem Kursdebakel zu erholen. Auch in der TMT-Krise von 2000 bis 2003 pulverisierten sich viele Wachstumswerte. Ganze Segmente wie der „Neue Markt“ verschwanden komplett von der Bildfläche. Generell kann man sagen, das praktisch alle alternativlosen Megatrends in einem Desaster endeten. Was hoch steigt, muss tief fallen. Äußerst selten erfolgt eine Konsolidierung durch einen längeren Seitwärtstrend. Und genauso selten führen die Vertreter des letzten Megatrends den nächsten Aufschwung an.

Zur Schnäppchenjagd wird geblasen

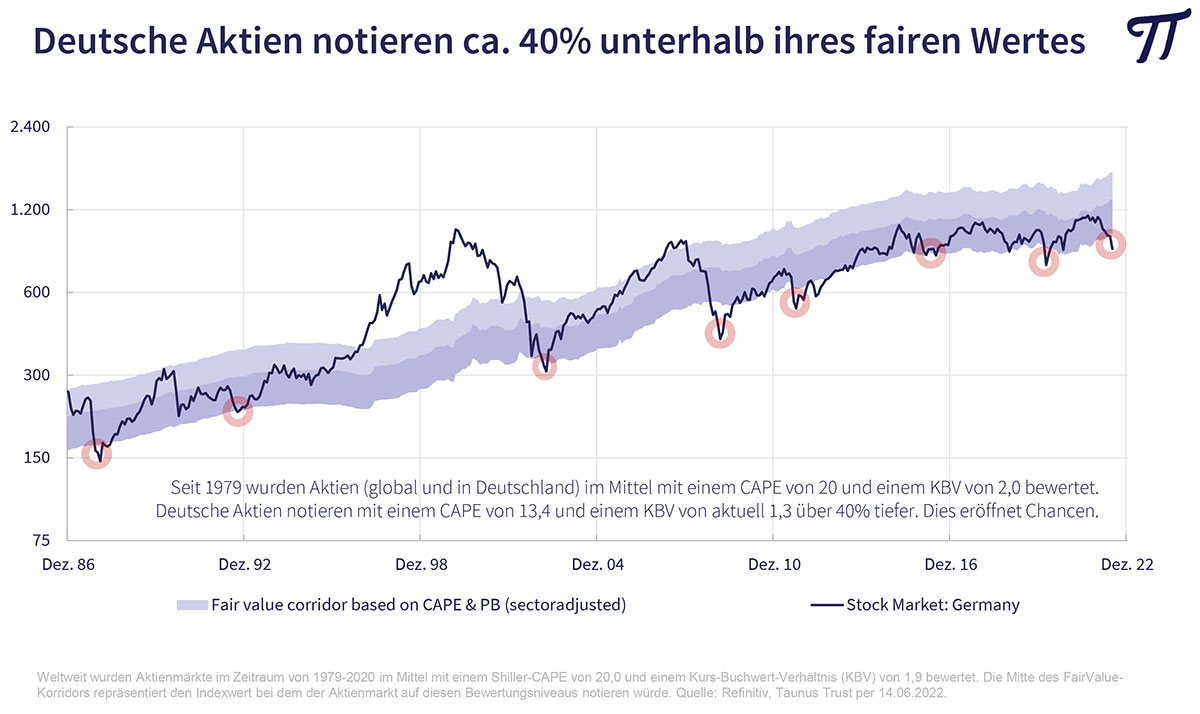

Es ist so weit. Der MSCI-Weltaktienindex liegt inzwischen 23% im Minus und damit im Bärenmarkt-Territorium. Die Aktienkurse haben viel Luft abgelassen. Die Stimmung der Anleger ist schlecht und viele Dividendenpapiere verzeichnen einstellige Kurs/Gewinn-Verhältnisse und hohe Ausschüttungsrenditen. Nachdem wir die Aktienquote in unserem chancenorientierten Mischfonds von 96% im April 2020 schon vor Monaten schrittweise auf 66% reduziert haben, sind wir ab sofort selektiv auf der Käuferseite. Wie immer könnte das zu früh sein, denn die Zeitungen sind noch nicht voll mit schlechten Unternehmensmeldungen. Und Aktien kauft man ja bekanntlich am besten in einer Rezession, wenn die Unternehmensgewinne sinken. Deshalb gehen wir schrittweise vor. Unser Ziel ist es, am Ende der Baissebewegung die höchste Aktienquote zu haben und vom ersten Tag an von einer Erholung zu profitieren. Bei einem gut diversifizierten Portfolio aus niedrig bewerteten internationalen Standardwerten kann man auf dem jetzigen Niveau langfristig nicht mehr viel falsch machen, selbst wenn die Kurse noch weiter einbrechen sollten. Geduld und Disziplin sind bekanntlich die Kardinaltugenden des erfolgreichen Anlegers. Die nächsten Wochen und Monate sollten jedenfalls gute Kaufgelegenheiten für antizyklische Investoren bieten – selbst am deutschen Aktienmarkt.

Energie- und Rohstoffaktien bieten Chancen

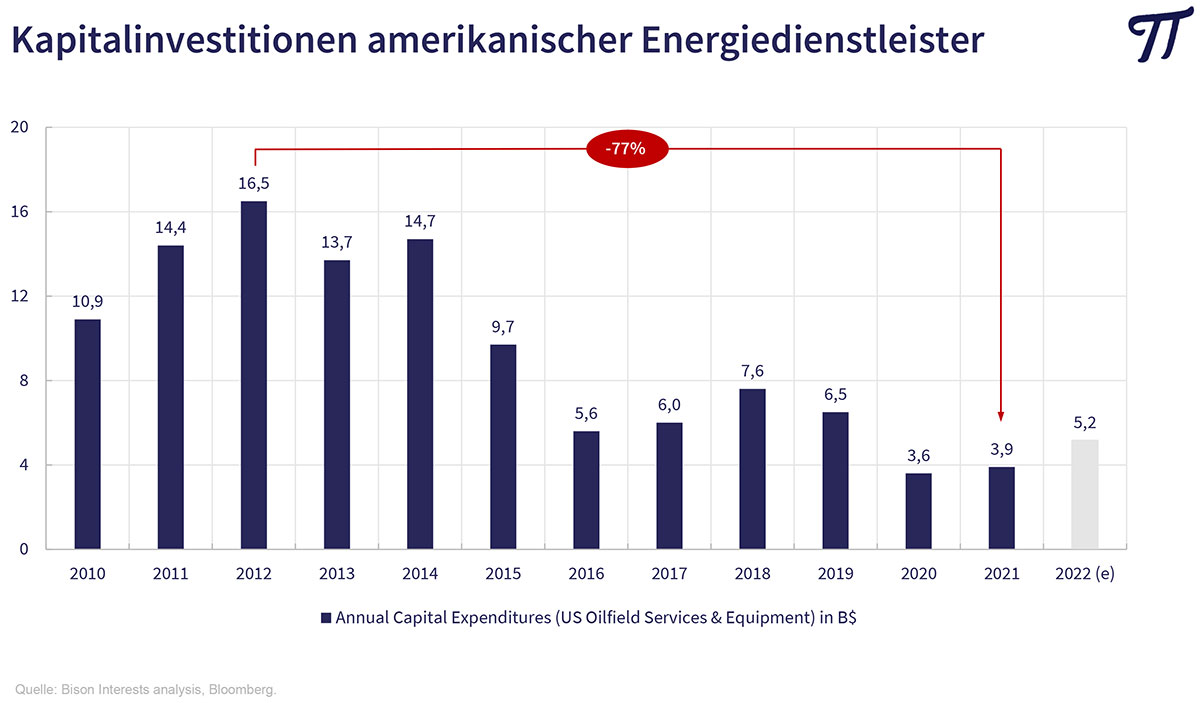

Derzeit wird an den Börsen eine kommende Wirtschaftsabschwächung eingepreist. Entsprechend sind auch die Aktien aus dem Energie- und Rohstoffsektor deutlich zurückgekommen. Das bietet Chancen, denn unseres Erachtens kommt eine veritable Energiekrise auf uns zu. Einer der Hauptgründe dafür ist, dass die Investitionen in neue Vorkommen seit mehr als zehn Jahren drastisch zurückgehen. Wegen fragwürdiger ESG-Kriterien haben insbesondere institutionelle Anleger ihre Bestände an Aktien aus diesem Sektor deutlich abgebaut. Den Banken wurde nahegelegt, die Erschließung neuer Vorkommen nicht mehr zu finanzieren. Die Sanktionen gegen Russland verschärfen das Problem noch.

Der Energiebedarf wird dagegen weiter steigen. Als fragwürdig sehen wir die ESG-Restriktionen deshalb an, weil fossile Energien uns mit dem nötigen Grundbedarf versorgen, bis der Ausbau alternativer Energien entsprechend fortgeschritten ist. Und viele Rohstoffe werden genau für diesen Ausbau dringend benötigt.

Energie- und Rohstoffaktien werden heute vielfach mit niedrigen einstelligen Kurs/Gewinn-Verhältnissen bewertet und verfügen über hohe Dividendenrenditen. Sie erfüllen in perfekter Weise unsere drei U-Kriterien für antizyklische Investments: Sie sind unbeliebt, unterbewertet und die Anleger sind unterinvestiert. Wir werden die aktuelle Korrekturphase deshalb für Zukäufe nutzen.

Weiter viel Börsenerfolg wünscht Ihnen

Ihr

Peter E. Huber

Aktueller Hinweis: Die Videomitschnitte zu meinem Vortrag vom Fondsprofessionell Kongress 2022 „Antizyklisches Investieren in Krisenzeiten“ und zum Sauren Fondsmanager Gipfel stehen ab sofort inklusive der Vortragsfolien unter folgendem Link für Sie bereit: