Anfang März 2021

„Mit 90% aller Menschen nicht übereinzustimmen, ist eines der wichtigsten Anzeichen für geistige Gesundheit.“

Oscar Wilde

Liebe Börsenfreunde,

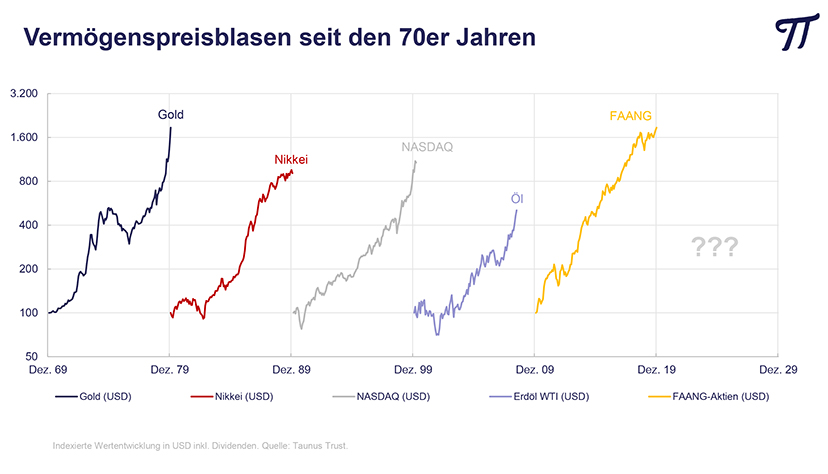

bisher gab es in jedem Jahrzehnt einen dominanten Megatrend an den Börsen, der meist in einer Blase endete. In den letzten 10 Jahren waren es die FAANG-Aktien (Facebook, Apple, Amazon, Netflix und Google). Zusammen mit Microsoft haben sie im S&P 500-Index inzwischen ein Gewicht von 23 %, während sich die anderen 495 Aktien den Rest teilen müssen. Tatsächlich steht der Begriff „FAANG“ übergeordnet für eine Zahl von rund 30 Aktien, die sich als Überflieger hervorgetan haben. Dazu zählen in den USA Unternehmen wie NXP Semiconductor, Nvidia oder Tesla, in Asien stechen Gesellschaften wie Taiwan Semiconductor, Alibaba, Tencent und Baidu hervor. Diese 30 Aktien, die Erinnerungen an die Nifty-Fifty-Hausse in den 60er Jahren aufkommen lassen, verbuchten in der letzten Dekade einen Großteil des globalen Wertzuwachses für sich, während zigtausende andere Aktien auf der Stelle traten. Wer nicht einige dieser Werte in seinem Depot hatte, zählte automatisch zu den Losern.

Zieht man die Erfahrungen der Vergangenheit zu Rate, ist es mehr als unwahrscheinlich, dass sich dieser Trend auch über die nächsten zehn Jahre fortsetzt, auch wenn ein Großteil der Anleger fest überzeugt ist, dass diese Anlagen alternativlos sind, da ihnen ja offensichtlich die Zukunft gehört. Und so fällt schon auf, dass diese Aktien in den letzten Monaten etwas die Flügel hängen lassen. Vielleicht sind sie ja in der Gunst der Anleger zu hoch geflogen, so wie weiland der Sohn von Ikarus bei seinem Flug der Sonne zu nahe kam und abstürzte. Hand in Hand mit dieser Entwicklung gewinnen die lange geschmähten Value-Aktien schrittweise an relativer Stärke. Bahnt sich hier eine Rotation an? Sollte sich an die aktuelle Corona-Pandemie tatsächlich ein kräftiger Wirtschaftsaufschwung anschließen – getrieben von beispiellosen monetären und fiskalischen Stimuli – könnten davon Substanzwerte sicher profitieren.

Größere Umschichtungen haben bisher allerdings noch nicht stattgefunden. Die Anleger halten überwiegend an ihren Lieblingen fest, mit denen sie viele Jahre so gut gefahren sind. Aufhorchen lässt aber, das Bill Gates im Schlussquartal 2020 eine Million Apple-Aktien verkauft und die Position damit etwa um die Hälfte reduziert hat. Auch die Bestände an Uber, Alibaba, Amazon und dem Google-Mutterkonzern Alphabet wurden von der Bill- und Melinda-Gates-Stiftung reduziert oder ganz abgestoßen. Und auch Warren Buffett, einer der weltweit erfolgreichsten Anleger, trennte sich von einem (kleineren) Teil seiner Apple-Aktien. Viel interessanter ist aber, in welche Branchen er dafür investiert hat. So wurden Aktien von den Telekomgesellschaften Verizon und T-Mobile erworben sowie eine Beteiligung am Ölkonzern Chevron und Anteile an den Pharmawerten Abbvie, Merck & Co. und Bristol Myers. So verhält sich nur ein echter Contrarian und wird in der Regel auch dafür belohnt.

Das Comeback der Substanzaktien gegenüber den Wachstumswerten findet übrigens auch eine Bestätigung durch die Markttechnik. So ist die relative Stärke des MSCI World Value-Index gegenüber dem MSCI World Growth-Index inzwischen nicht nur auf 3- und 6-Monats-Sicht manifest, sondern auch über 9 und 12 Monate. Selbst eingefleischte Fans der bisherigen Börsenfavoriten sollten ihre Depots deshalb etwas ausgewogener gestalten.

Auch wenn es bei den Telekomtiteln, Ölkonzernen und Pharmawerten teilweise reizvolle Anlagemöglichkeiten gibt – einen neuen Megatrend werden sie sicher nicht ausbilden. Einige Beobachter machen diesen zwar im Gesundheitswesen (Healthcare) aus. Doch gibt es bei den großen Pharmakonzernen zu viele Hürden. Bei vielen Blockbustern laufen die Patente aus und die Konkurrenz durch Biosimiliars und Generika nimmt zu. Einzelne Biotechgesellschaften und Impfstoffentwickler dürften nicht ausreichen, um einen langjährigen Megatrend zu begründen. Öfters genannt als Aspirant wird auch der Rohstoffsektor, wo die Preise bereits massiv angesprungen sind. Da wir bei den langfristigen globalen Wachstumsperspektiven aber eher vorsichtig gestimmt sind, haken wir diese Variante auch ab. Klimaschutz ist sicher ein interessantes Thema, aber für die Erzeuger von „green energy“ werden bereits Fantasiepreise bezahlt.

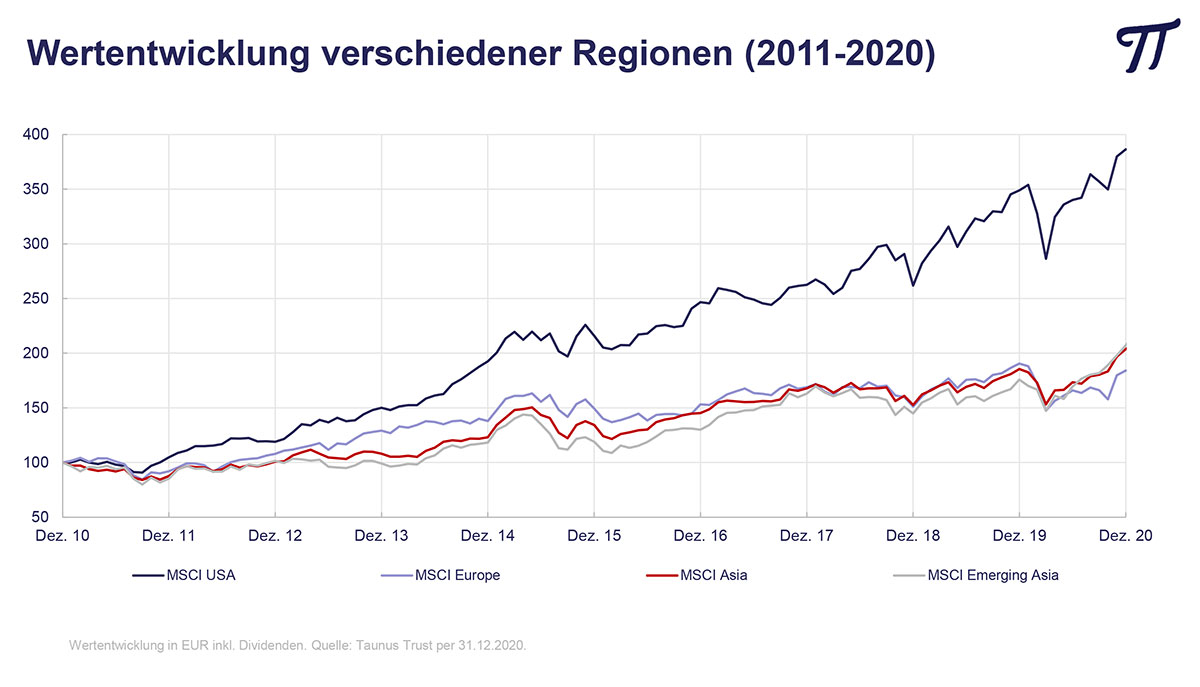

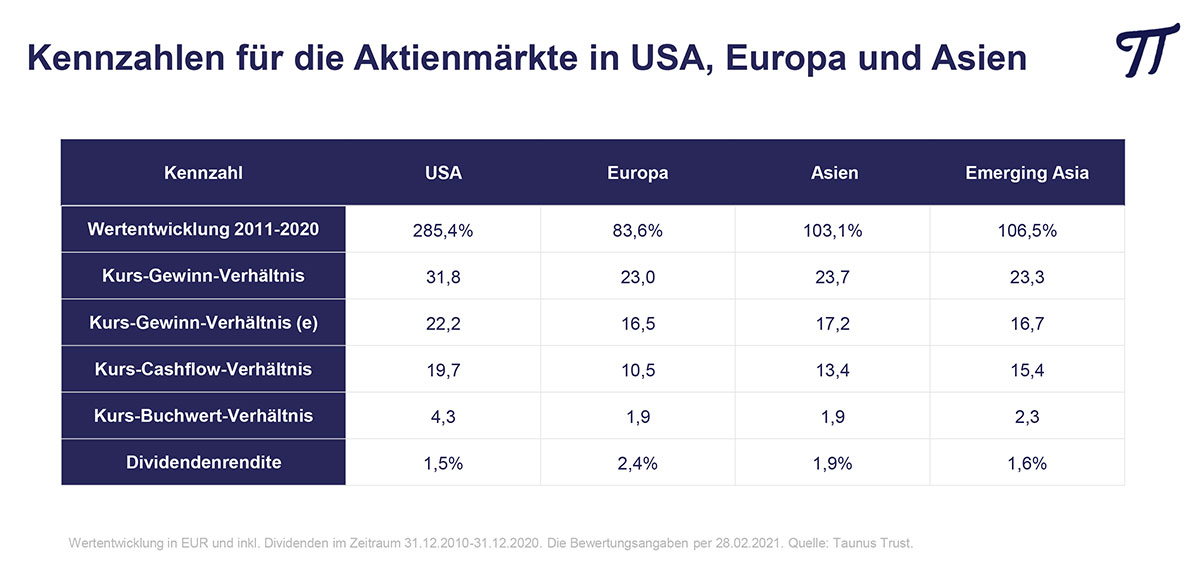

Also was bleibt auf der Jagd nach dem neuen Megatrend? Eine Reihe erfahrener und erfolgreicher Vermögensverwalter tippt auf ein „asiatisches Jahrzehnt“. Denn an der Wallstreet sind die Aktien weit vorausgelaufen und hoch bewertet. Europa versinkt in einem Sumpf aus Bürokratie und Mittelmäßigkeit. Die Unternehmensgewinne konnten hier nie mehr das Niveau vor der Finanzkrise 2008 erreichen.

In Asien entwickelt sich die Wirtschaft prächtig und hat großes Wachstumspotential. Die Corona-Krise wurde gut bewältigt. Neben der Urbanisierung, dem Aufstieg der Mittelklasse und dem Ausbau der Seidenstraße profitiert die Region vor allem durch die immer engere Vernetzung. So wurde im November 2020 mit R.C.E.P. die größte Freihandelszone der Welt gegründet. Dadurch erhält der ohnehin stark wachsende innerasiatische Warenaustausch einen weiteren Schub. R.C.E.P. umfasst 10 Asean-Staaten, China, Japan, Australien, Südkorea und Neuseeland.

Ein besonderer Profiteur dieser Entwicklung ist Japan, nachdem sich der Kampf um die Hegemonie zwischen den USA und China immer mehr zuspitzt. Das von den Europäern abschätzig als Altersheim abqualifizierte Land kann auch sonst punkten. Die Gewinnentwicklung der Unternehmen war in den letzten 20 Jahren bis zur Corona-Pandemie erfreulich dynamisch. Das Land verfolgt nach wie vor mit der Fortsetzung der Abenomics eine wirtschaftsfreundliche Politik. Die Bank of Japan (BoJ) kauft in großem Stil mit neu gedrucktem Geld an den Aktienmärkten ein und schafft so Wohlstand aus dem Nichts. Die Unternehmen schwimmen in Liquidität, was Spielraum für Investitionen, höhere Dividenden und Aktienrückkäufe eröffnet. Die japanischen Pensionskassen und Versicherungen sitzen weiter auf Bergen zinsloser Regierungsanleihen, was über kurz oder lang zu Umschichtungen führen dürfte. Ausländische Anleger haben in 2020 sogar fast 66 Mrd. $ aus japanischen Aktien abgezogen und dürften das inzwischen bereuen.

Insgesamt ist die Wertentwicklung an den asiatischen Börsen angesichts der positiven Entwicklung und Wachstumsaussichten deutlich zurückgeblieben. Das asiatische Jahrzehnt hat also gute Chancen, Realität zu werden.

Viele Grüße aus Oberursel

Ihr

Peter E. Huber