September 2023

Lieber Börsenfreund,

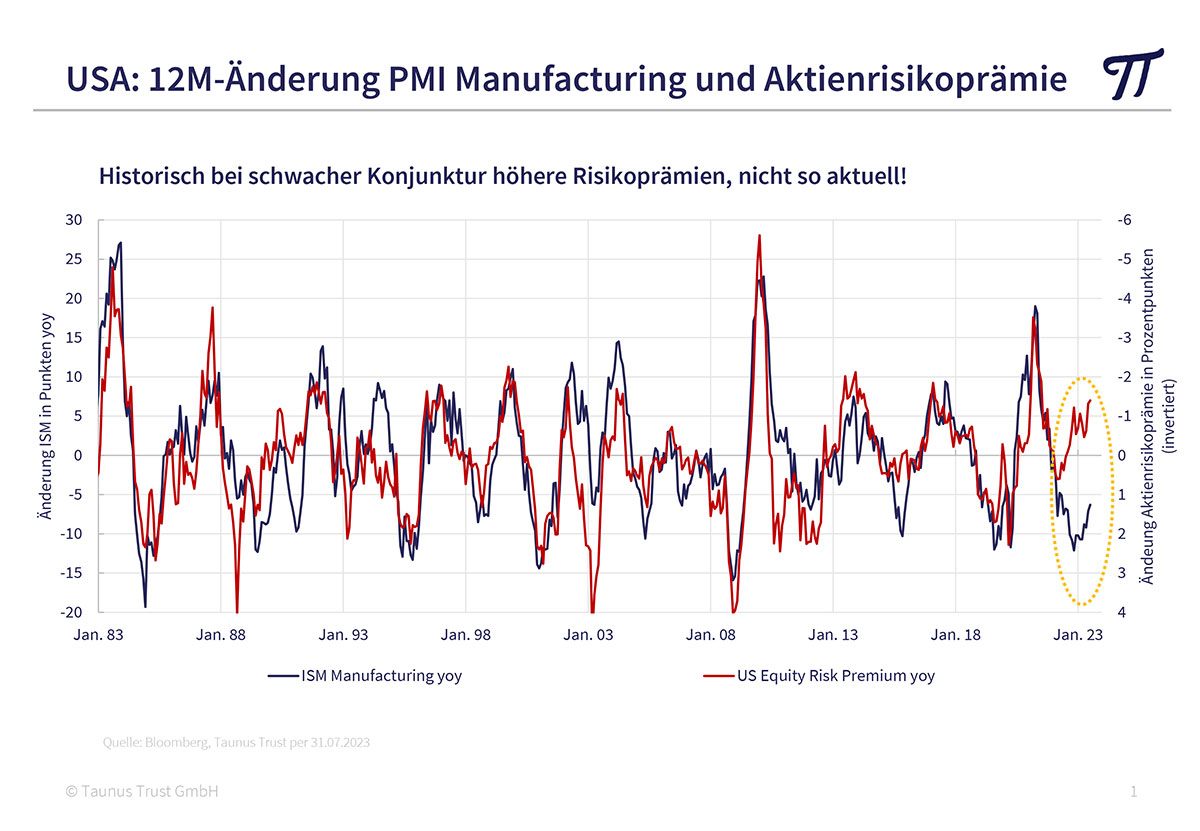

so etwas hat es in den letzten Jahrzehnten noch nicht gegeben. Während die Konjunkturindikatoren immer weiter ins Minus driften, verharren zahlreiche Börsenindices immer noch in der Nähe ihrer Allzeit-Höchststände. Das passt überhaupt nicht in das historische Erfahrungsraster!

Am besten sieht es scheinbar noch in den USA aus, wo mit dem Inflation Reduction Act ein gigantisches protektionistisches Subventionsprogramm viele Unternehmen zwingt, Produktionsstätten vor Ort aufzubauen. Offen bleibt, wer die damit verbundenen monströsen Budgetdefizite finanzieren soll, die die langfristigen Zinsen nach oben treiben. Auch bleiben die Auswirkungen auf die Weltkonjunktur angesichts der Schwächezeichen in Europa und China wohl überschaubar. Doch selbst in den USA passen die Änderungsraten der Einkaufsmanager-Indizes nicht zu den Aktienrisikoprämien (invers dargestellt).

Geradezu katastrophal sieht es in Europa aus. Nachdem die EZB viel zu spät mit der Bekämpfung der Inflation begonnen hat, steht sie jetzt in der Rezession stur weiter auf der Bremse. Dabei fallen die Wirtschaftsdaten viel schlechter aus als von den Experten vorhergesagt. In Deutschland bilden sich sowohl das Konsumentenvertrauen (August: – 10,9) als auch die IFO-Geschäftserwartungen (- 82,6) weiter zurück. Und bei dem zuverlässigsten Frühindikator, den Einkaufsmanager-Indizes (PMI) kippt jetzt auch die Service-Komponente in den kontraktiven Bereich (47,3 nach 52,3). Die Probleme sind hausgemacht. So wurde zum Beispiel 2014 von Frau Nahles durch die Rente mit 63 das größte Frühverrentungsprogramm der Geschichte lanciert, das von vielen Tausend Handwerkern gerne genutzt wurde. Heute beklagt dieselbe Dame als Chefin der Bundesanstalt für Arbeit einen eklatanten Facharbeiter-Mangel. Da kann man nur noch den Kopf schütteln.

Keine neuen Marktführer erkennbar!

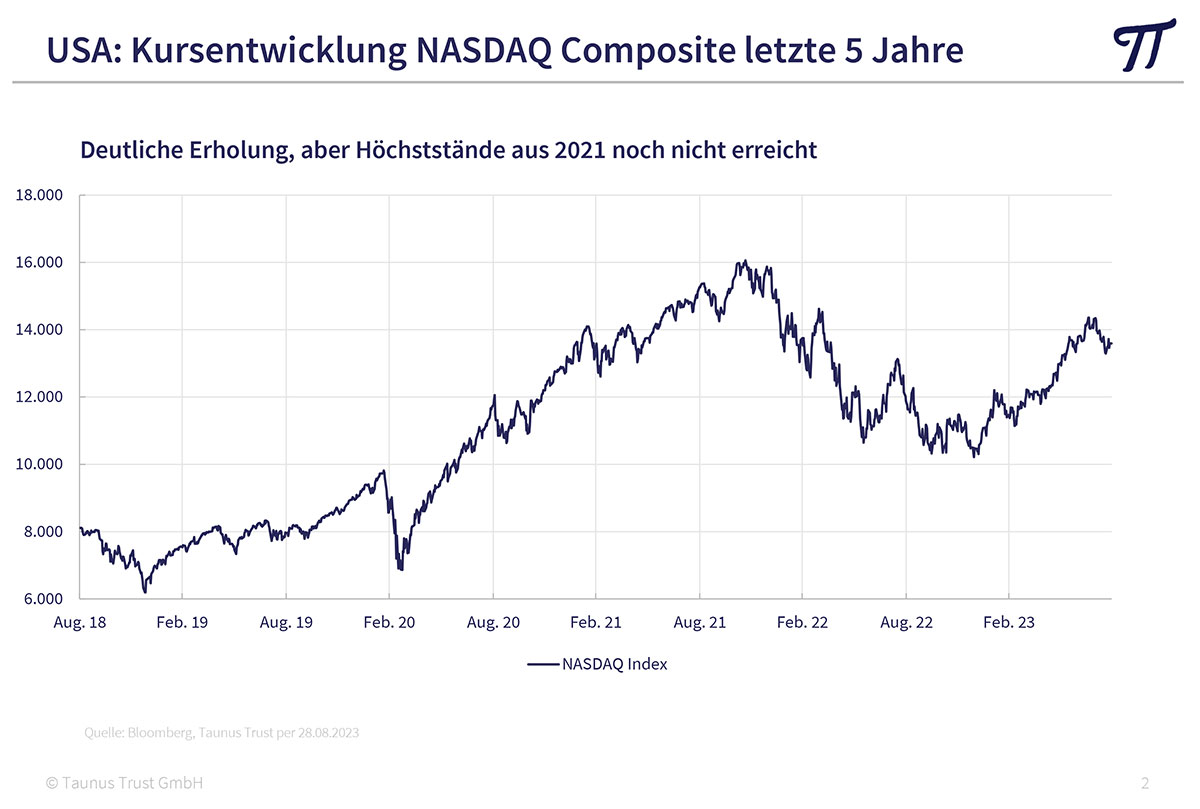

Eine große Herausforderung bei der Beurteilung der aktuellen Börsenlage ist der Umstand, dass sich in den letzten drei Jahren keine neuen Marktführer geschweige denn neue Megatrends formieren konnten. So konnte in den USA die Technologiebörse NASDAQ wegen der Stärke der „glorreichen 7“ zwar einen guten Teil der letztjährigen Verluste aufholen. Dies begründet für sich aber trotz des Hypes um die künstliche Intelligenz noch keinen neuen Megatrend.

Wir hatten ja vor geraumer Zeit zum einen Asien und zum anderen Energie- und Rohstoffwerte als mögliche 10-Jahres-Favoriten genannt und dies ausführlich begründet. Doch in Asien verzeichnete lediglich die extrem hoch bewertete indische Börse eine überdurchschnittlich Wertentwicklung und da waren wir als Value-Investoren leider nicht dabei. Ordentlich lief es auch in Japan, wobei Währungsverluste einen beträchtlichen Teil der guten Performance wieder egalisiert haben. Während Öl- und Gaswerte die in sie gesetzten Erwartungen halbwegs erfüllt haben, war die Entwicklung der Rohstoffaktien enttäuschend, auch bei den Titeln, die wegen ihrer strategischen Mineralien (Kupfer, Zink, Kobalt, Nickel) von der Energiewerte profitieren sollten.

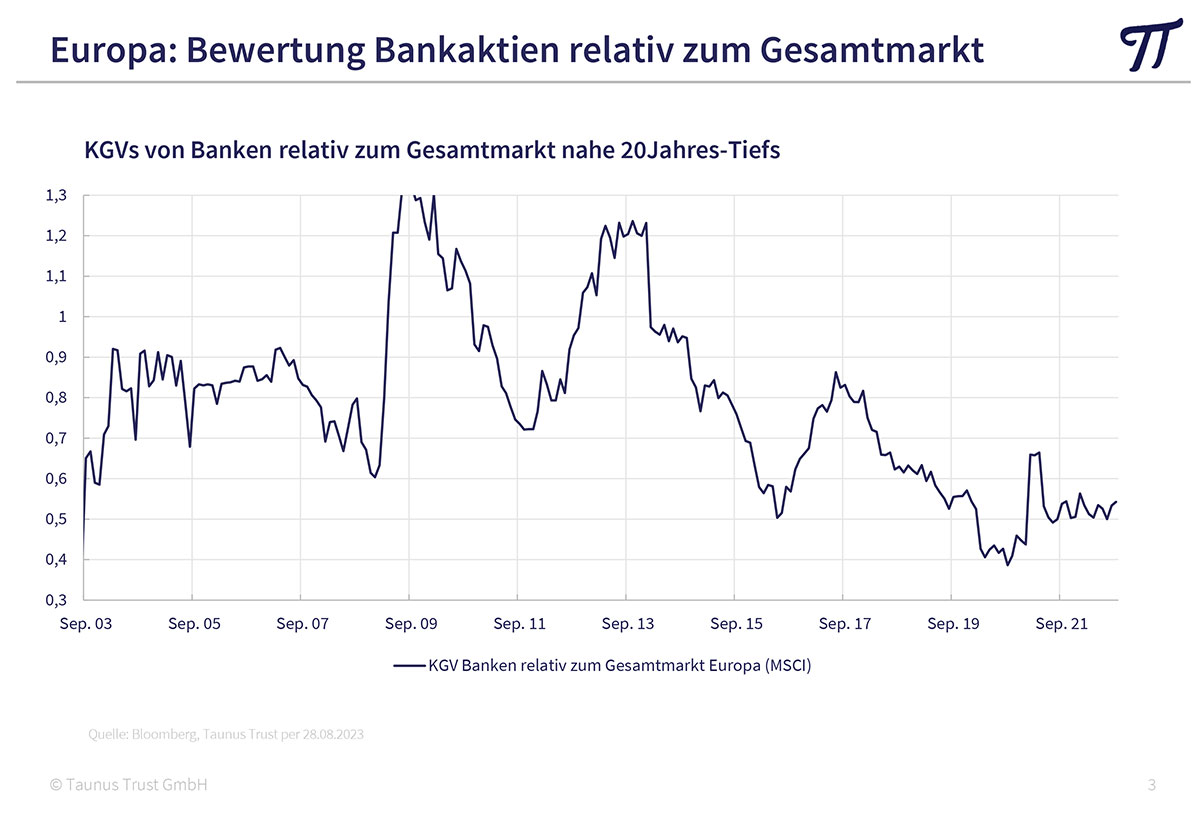

Zweiter Anlauf bei europäischen Bankaktien?

Interessant ist die Entwicklung bei den europäischen Bankaktien. Kurz nachdem wir diese thematisiert hatten, hagelte es aufgrund der Pleiten bei der Silicon Valley Bank und der Credit Suisse Rückschläge. Auch scheinen sich unsere Staatsführer durch Sondersteuern an den Bankschatullen bereichern zu wollen. Trotzdem weisen die Aktienkurse in den letzten 12 Monaten mit einem Plus von über 30% eine solide Wertentwicklung auf.

Barclays hat europäische Bankaktien vor kurzem auf „übergewichten“ hochgestuft. Steigende Gewinne aufgrund der Zinserhöhungen und eine historisch niedrige Bewertung werden neben hohen Dividendenrenditen als Gründe aufgeführt. Eigentlich sind wir keine Freunde von Bankaktien. Nach Kursverlusten von fast 60% seit der Jahrtausendwende scheint aber die Möglichkeit eines Turn-arounds durchaus gegeben. Ein Störfaktor ist allerdings die Kursschwäche amerikanischer Banken.

Fazit: Während uns das derzeitige Börsenumfeld insgesamt eigentlich nicht gefällt und wir weiter defensiv positioniert bleiben, muss man doch konstatieren, dass es eine ganze Reihe attraktiv bewerteter Börsen (Japan, Südkorea, Österreich, Polen) und Branchen (Energie, Versorger, Banken) gibt.

Ich wünsche Ihnen weiter viel Börsenerfolg und verbleibe

mit freundlichen Grüßen

Ihr

Peter E. Huber