Anfang Februar 2024

Liebe Börsenfreunde,

mein erstes börsenrelevantes Buch war vor über 50 Jahren das Werk von Gustave le Bon „Psychologie der Massen“, das bereits 1895 erschien. Der Autor vertritt darin die Ansicht, dass sich die parlamentarische Demokratie immer noch als die beste unter allen schlechten Regierungsformen erweist. Sie birgt „eigentlich nur zwei ernstliche Gefahren in sich: die übermäßige Verschwendung öffentlicher Gelder und die zunehmende Beschränkung der persönlichen Freiheit“. Diese zwei Sargnägel für unsere Demokratie sind aktuell besonders schmerzhaft zu spüren.

Nassim Taleb ist mit seinem Buch über „schwarze Schwäne“ berühmt geworden. Er definiert damit unvorhersehbare Ereignisse, die extrem selten auftreten, aber gravierende Auswirkungen auf die Finanzmärkte haben (sogenannte „tail-risks“). Neuerdings warnt er aber vor einem weißen Schwan. Damit ist ein Ereignis gemeint, das besser prognostizierbar ist, aber mindestens genau so gefährlich. Er spricht von einer staatlichen Schuldenspirale, die leicht zu einer Todesspirale werden kann. Sowohl die hohen Budgetdefizite als auch die Wirtschaft, die wesentlich anfälliger für Schocks geworden ist als in früheren Jahren, befeuern dieses Risikoszenario.

Wer soll diese Schulden finanzieren und zu welchen Konditionen?

Und in der Tat erleben wir derzeit weltweit einen Tsunami an staatlicher Neuverschuldung. So rechnet man in den USA für 2024 mit einem riesigen Budgetdefizit von 1.800 Mrd. $, das zusätzlich finanziert werden muss. Ein ähnliches Bild ergibt sich für Europa, wo allein Deutschland, Frankreich, Italien und Spanien dieses Jahr neue Anleihen für 1.100 Mrd. Euro ausgeben werden. Von den gigantischen Summen an alten Anleihen, die auslaufen und refinanziert werden müssen, wollen wir gar nicht sprechen. Weil die neuen Bonds deutlich höher verzinst werden müssen, steigt auch die Zinslast für die Staaten gewaltig an.

Ehrlich gesagt ist mir ein Rätsel, wer diese Bonds kaufen soll. Länder wie China, Indien oder Saudi-Arabien fallen wohl aus, nachdem sie gesehen haben, dass die Amerikaner den Dollar durch die Einfrierung russischer Zentralbankguthaben als Waffe einsetzen. Und die Banken haben sich bereits bis zur Halskrause mit „risikolosen“ Staatsanleihen eingedeckt und sitzen auf gewaltigen unrealisierten Verlusten. Die Gefahr einer Staatsschuldenkrise ist also nicht von der Hand zu weisen. Letztendlich werden wahrscheinlich die Notenbanken wieder als letzte Retter auftreten müssen, obwohl sie versprochen haben, ihre Anleihebestände abzubauen.

Vor einer Flucht in Sachwerte?

Was das für die Märkte bedeutet, lässt sich schwer abschätzen. Ein gravierender Vertrauensverlust in die Geldwertstabilität und eine Flucht in Sachwerte wie Aktien und Gold wären möglich. Clevere Staatsfonds investieren schon länger zunehmend in Aktien. Am schlausten sind die Japaner, die bereits sieben Prozent des heimischen Aktienmarktes mit frisch gedrucktem Geld aufgekauft haben und so die Folgen der zunehmenden Vergreisung finanziell abfedern können. Hier sieht man aber auch, wie eine extrem expansive Notenbankpolitik die Währung schwächt.

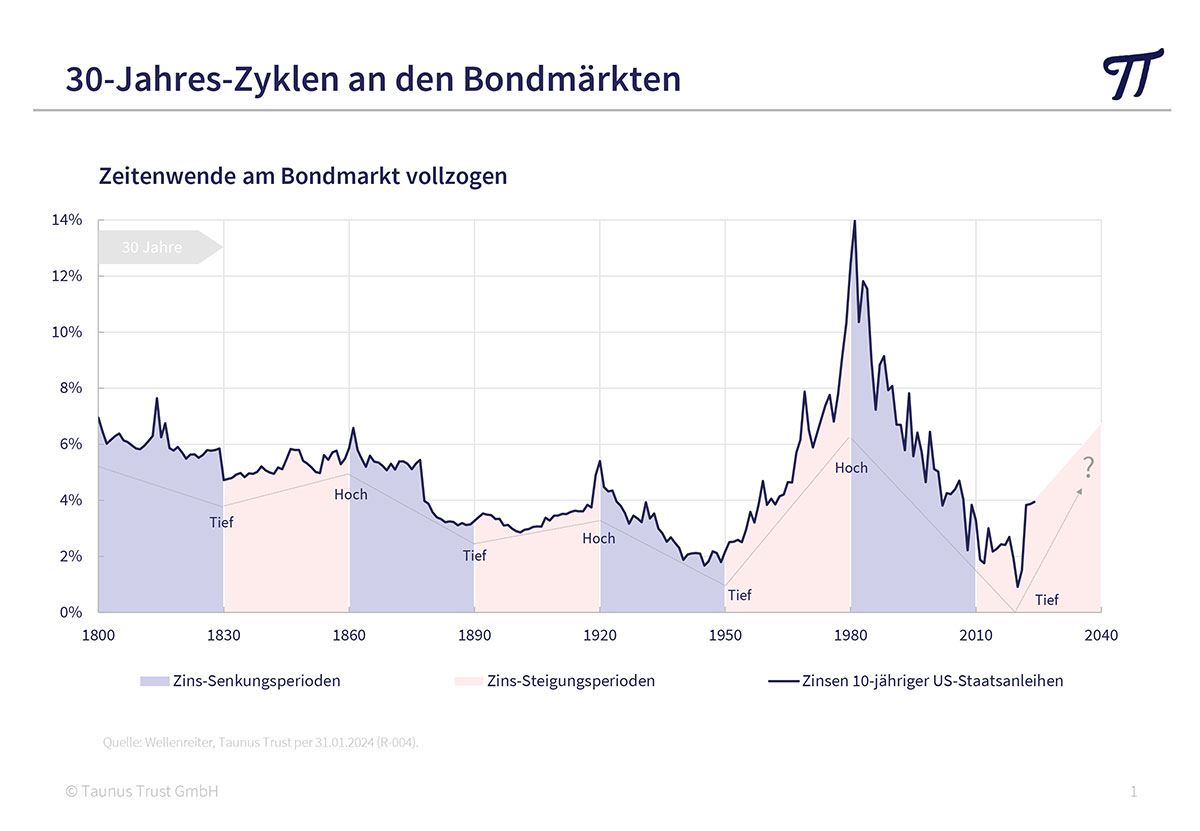

Vor diesem Hintergrund wird vielleicht verständlich, warum wir der allseits prophezeiten Renaissance der Anleihenmärkte skeptisch gegenüberstehen. Auch der 30-Jahres-Zyklus spricht gegen eine Bond-Hausse. Die kurzfristigen Zinsen werden wahrscheinlich deutlich gesenkt, zumal die Inflationsraten und die Inflationserwartungen massiv ins Rutschen gekommen sind. Ganz anders könnte es an dem langen Laufzeitenende aussehen. Wir rechnen mit einer deutlichen Versteilerung der Zinsstrukturkurve.

Erhebliche Risiken auf kurze Sicht?

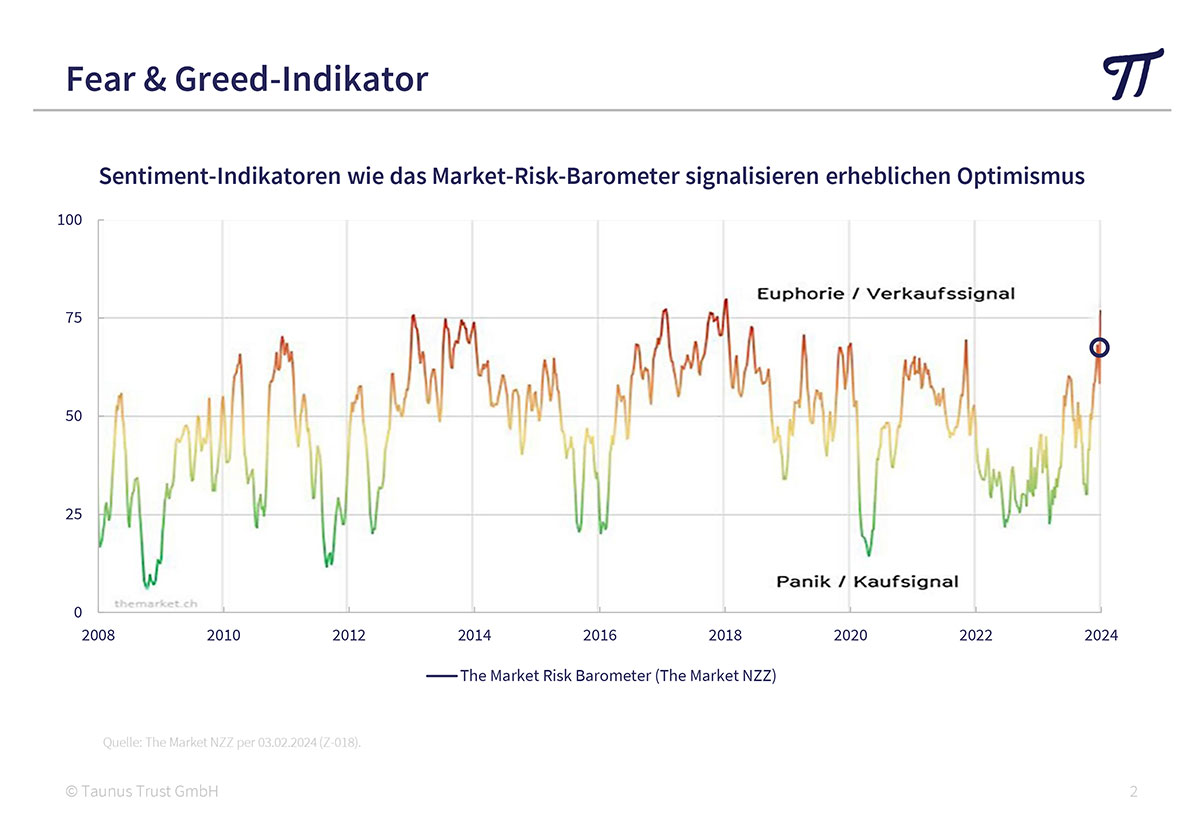

Dem enormen langfristigen Kurspotential an den Aktienmärkten stehen indes auf kurze bis mittlere Sicht erhebliche Risiken gegenüber. Diverse Sentiment-Indikatoren wie das Market-Risk-Barometer signalisieren einen erheblichen Optimismus und viele Börsen notieren auf historischen Höchstständen. Das passt nicht zur wirtschaftlichen Entwicklung. Wir rechnen damit, dass die Gewinnmargen vieler Unternehmen deutlich unter Druck kommen und dass dies nicht konjunkturelle Ursachen hat, sondern strukturell bedingt ist. Wir haben oft genug auf das eklatante Politikversagen hingewiesen. Mit einer mehr als unglücklichen Subventions- und Sanktionspolitik untergräbt man den freien Welthandel und schaufelt sich das eigene Grab. Deshalb besteht auch wenig Hoffnung, dass es mit der Wirtschaft bald wieder aufwärts geht. Wir gehen schweren Zeiten entgegen, die durch den Konflikt zwischen der Hegemonialmacht USA und dem Herausforderer China überschattet werden. Statt eine Allianz zur Bekämpfung der Klimakrise zu bilden (wie es Dirk Rossmann in einem seiner Bücher beschreibt) zetteln zwei alte Machtpolitiker einen neuen kalten Krieg an.

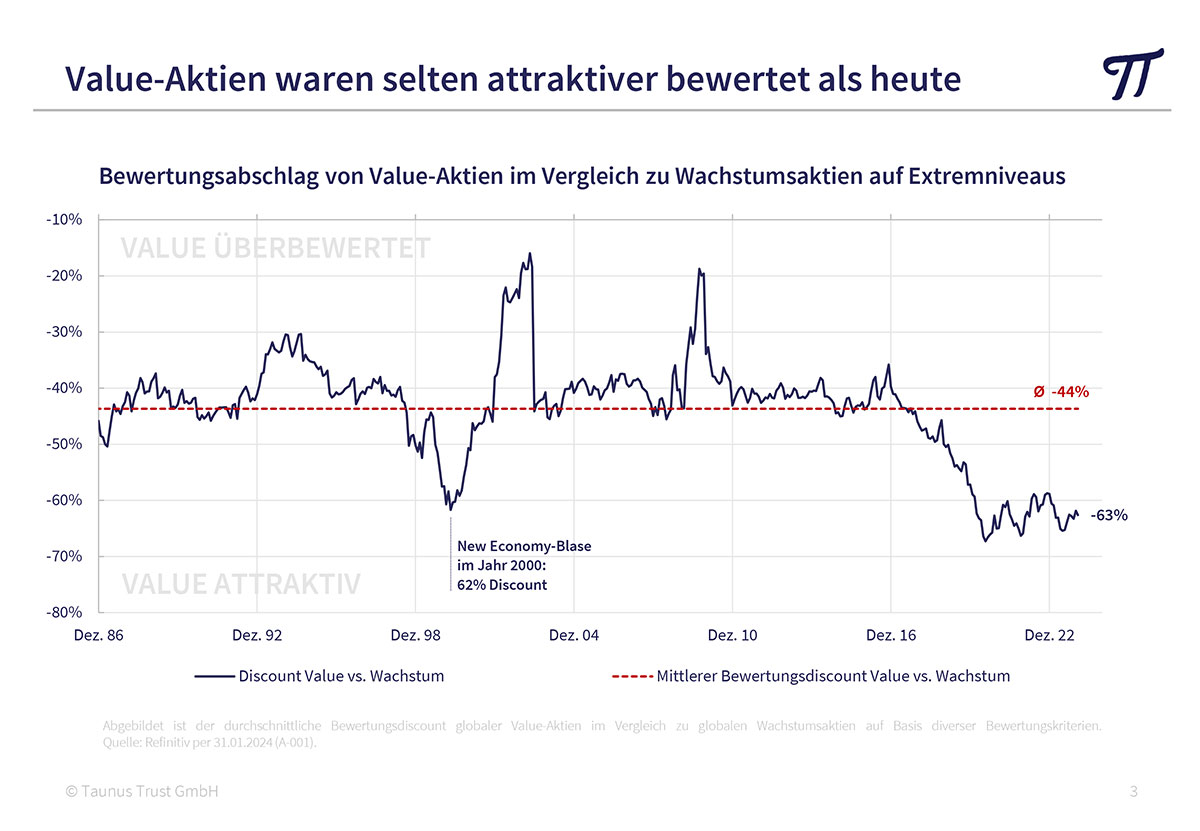

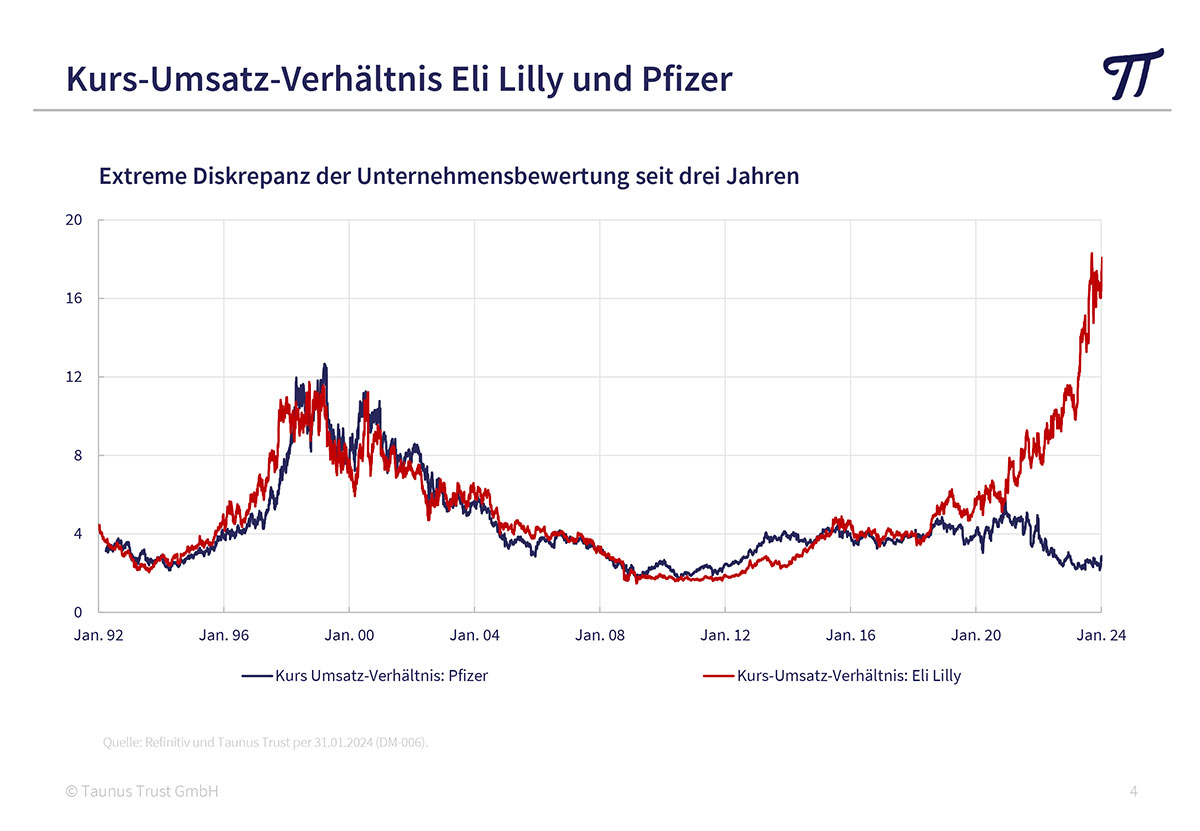

Wie positionieren wir uns in einem solchen Umfeld? Uns kommt zugute, dass die Aktienmärkte seit einigen Jahren total auseinanderdriften. Hoch bewertete Aktien von Unternehmen, denen vermeintlich die Zukunft gehört, werden immer teurer, während Value-Aktien mit intaktem Wachstumspotential relativ gesehen immer preiswerter geworden sind. So wurden etwa die Pharmakonzerne Eli-Lilly und Pfizer gemessen am Kurs/Umsatzverhältnis über die Jahrzehnte immer ähnlich bewertet. Erst in letzter Zeit gehen die Bewertungen drastisch auseinander.

Dadurch sind wir in der Lage, ein Portfolio zu konstruieren, das mit einem Kurs/Gewinn-Verhältnis von 9 und einem Kurs/Buchwert-Verhältnis von 1,1 problemlos auch durch eine schwierige Zeit gehalten werden kann. Zumal wir mit einer neutralen Aktienquote von 60 bis 70% genug Pulver für antizyklische Zukäufe bereithalten. Und für das Warten auf bessere Zeiten entschädigt uns unser Aktienportefeuille mit einer Dividendenrendite von ca. 4%.

Was machen unsere Megatrends?

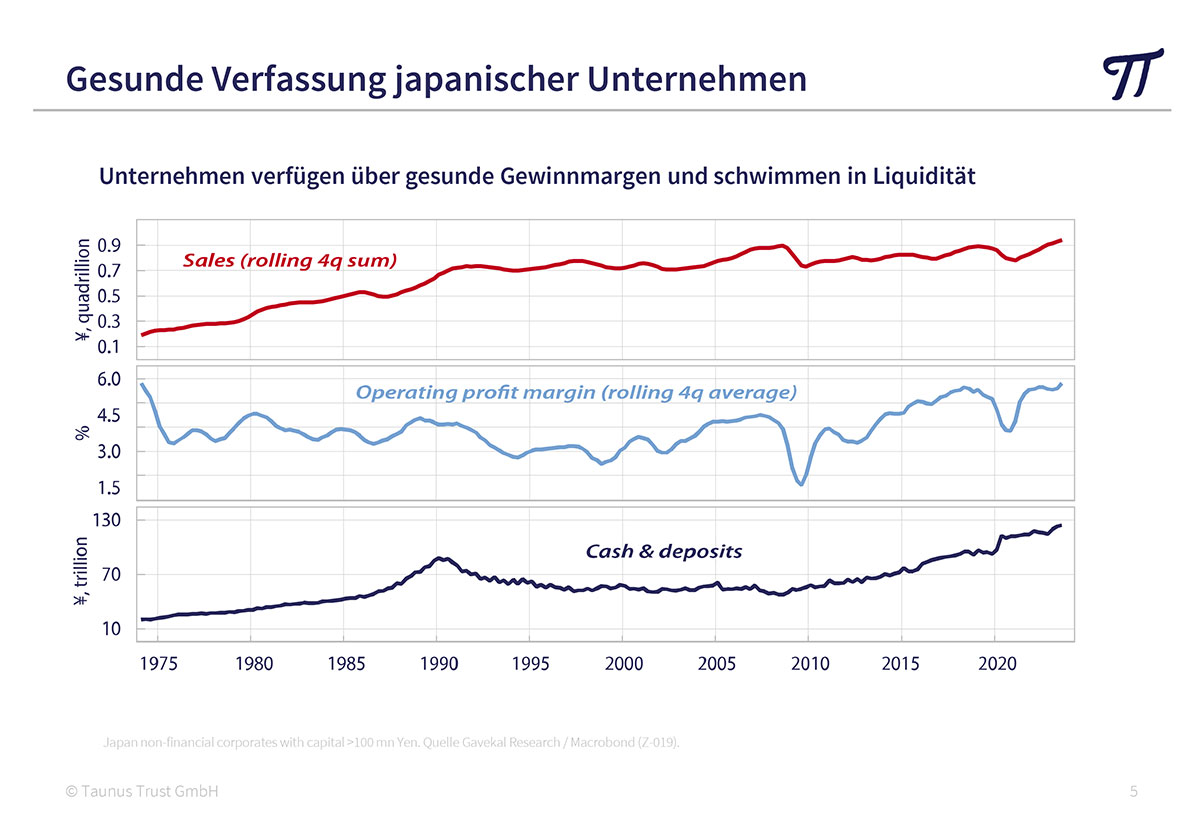

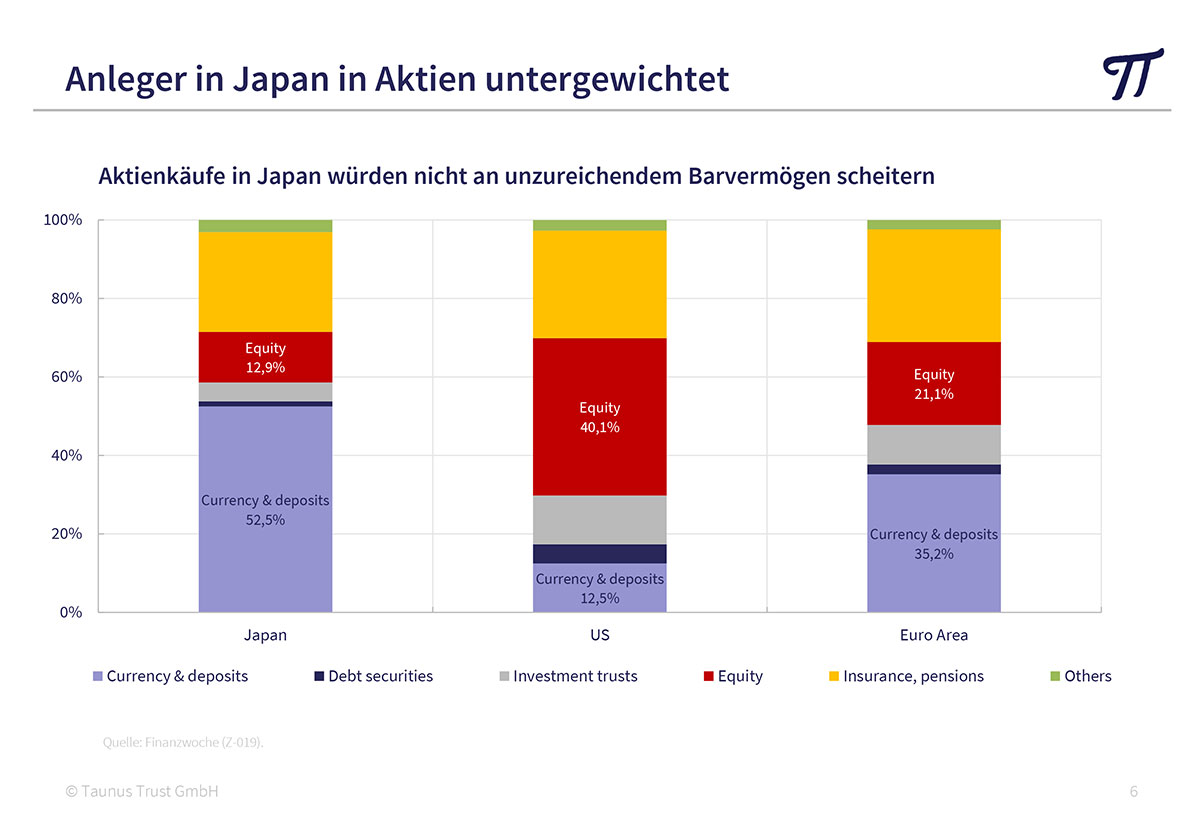

Aktuell laufen am Aktienmarkt nur wenige Aktien, die von den Megatrends Künstliche Intelligenz oder Bekämpfung der Fettleibigkeit profitieren. Entsprechend sind die Bewertungen der entsprechenden Titel angezogen und das Enttäuschungspotential gestiegen. Wir finden langfristig attraktive Anlagethemen eher abseits des aktuellen Marktkonsens. Ende 2021 haben wir zwei mögliche Megatrends für die laufende Dekade definiert. Zum einen trauen wir den asiatischen Märkten ein deutlich höheres langfristiges Wachstumspotential zu, zum anderen sollten Energie- und Rohstoffwerte von den stark rückläufigen Investitionen in die Erschließung neuer Vorkommen seit 2014 profitieren. In Asien sind wir seit längerem besonders stark in Japan investiert. Nippon-Aktien sind bereits gut gelaufen, werden jetzt zunehmend entdeckt und haben weiteres Kurspotential. Die Unternehmen verfügen über gesunde Gewinnmargen und schwimmen in Liquidität.

Auch sind die heimischen Anleger bisher vergleichsweise gering in Aktien investiert.

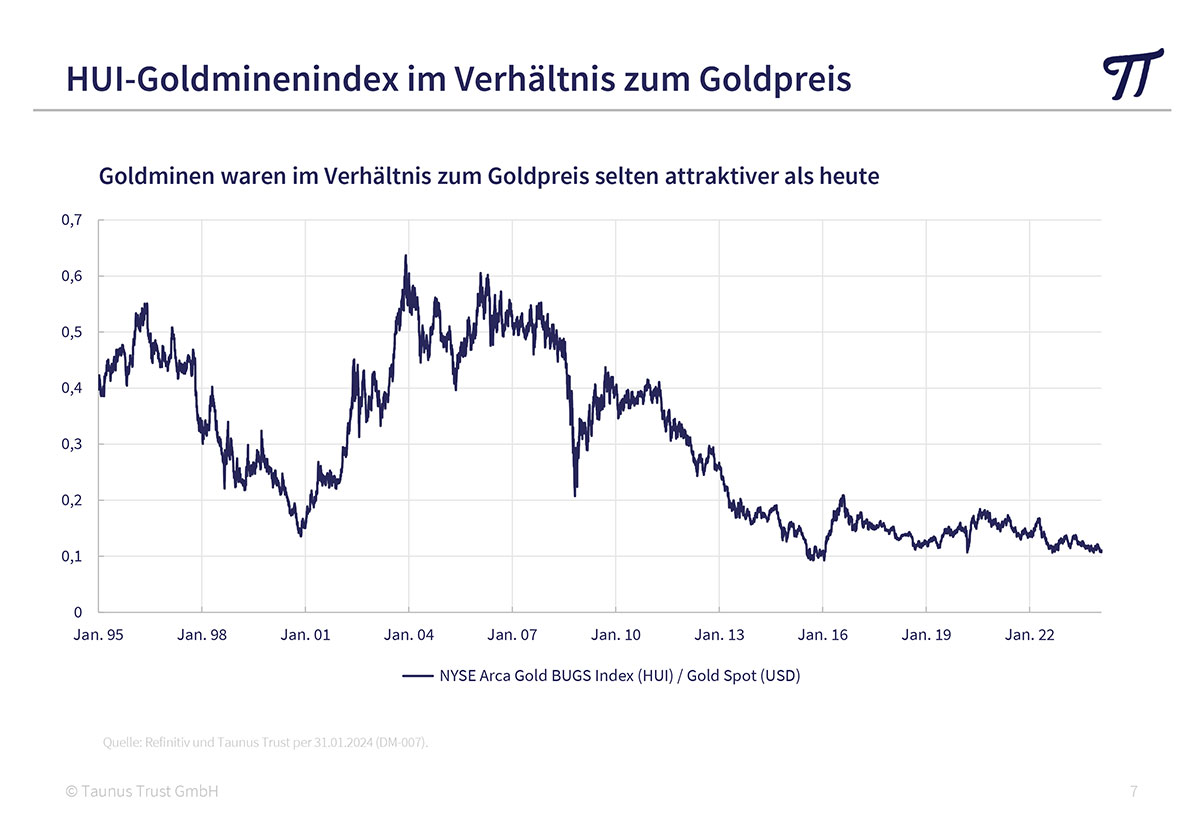

Auch an den Rohstoffmärkten treffen wir aktuell auf eine interessante Konstellation. Während der Goldpreis sich über 2000 $ pro Unze in der Nähe seiner historischen Höchststände befindet, verharren Goldminen in einem langjährigen Abwärtstrend. Dies soll keine Kaufempfehlung sein, weist aber auf ein gravierendes Missverhältnis hin, das sich irgendwann auflösen könnte.

Ich wünsche Ihnen weiter viel Börsenerfolg und verbleibe

mit freundlichen Grüßen

Ihr

Peter E. Huber