Ende Mai 2020

Liebe Börsenfreunde,

in den vielen Vorträgen, die ich im Laufe der Jahre zu Börsenthemen gehalten habe, wurde ich immer wieder gefragt, wann denn der ideale Zeitpunkt zum Einstieg in Aktien ist. Meine Antwort: Mitten in einer Rezession, wenn die Zeitungen voll sind mit schlechten Wirtschafts- und Unternehmensnachrichten, die Gewinne einbrechen, Dividenden gekürzt werden, die Anleger entsprechend negativ gestimmt sind und die Notenbanken Gas geben. Am besten kauft man dann die arg gebeutelten zyklischen Aktien, da diese von der nächsten Konjunkturerholung am meisten profitieren.

Aus dieser Sicht haben wir aktuell ein ideales Umfeld zum Kauf von Dividendenpapieren. Alle Voraussetzungen sind gegeben. Viele konjunktursensible Aktien aus den Bereichen Industrie, Chemie, Auto, Finanzen, Bau, Maschinenbau, Energie und Rohstoffe notieren heute trotz einer partiellen Börsenerholung 30 bis 60% unter dem Stand vom Jahresanfang. Wer hier zugreift, kann auf längere Sicht nichts falsch machen. Dabei ist es sekundär, ob die Märkte in den nächsten Wochen weiter an einem „zweiten Bein“ arbeiten und nochmals schwächer tendieren. Dies hängt von Faktoren ab, die sich nicht prognostizieren lassen wie etwa einer zweiten Covid-19-Welle. Ohnehin sind nach Altmeister Kostolany Börsengewinne Schmerzensgeld: Erst kommen die Schmerzen, dann das Geld.

Ich bleibe dabei: Dies ist die Zeit für Jäger und Sammler.

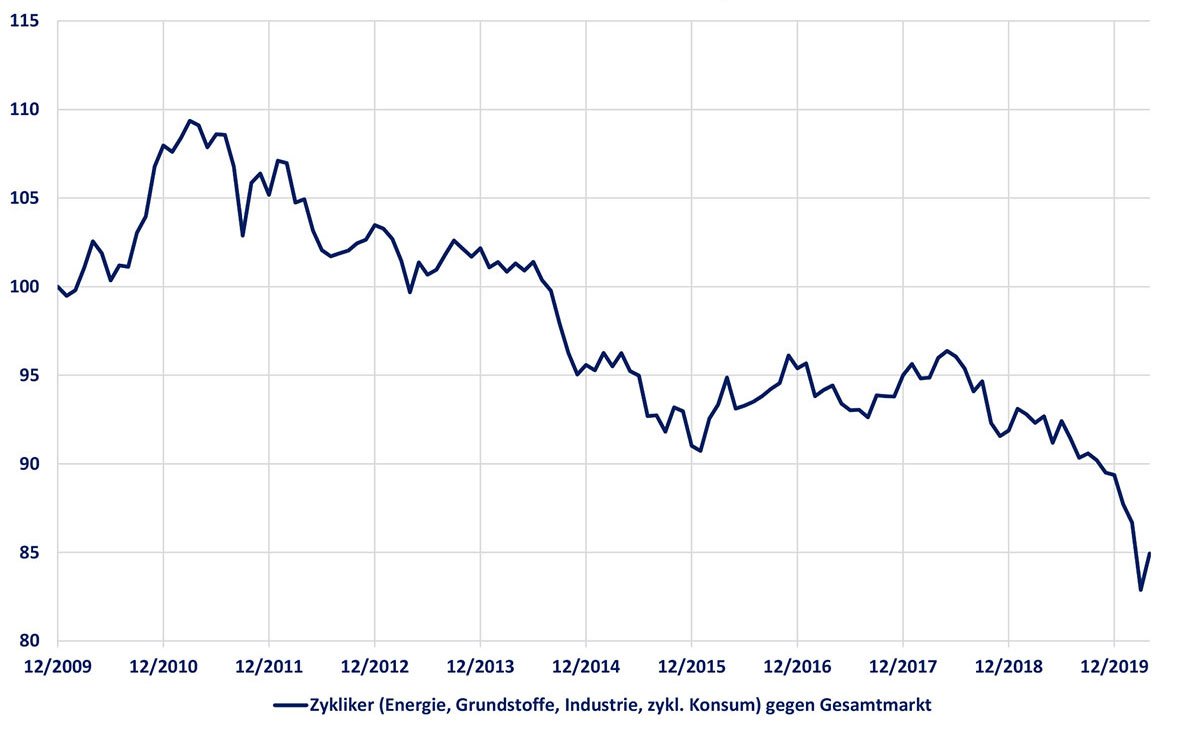

Zyklische Aktien auf Rekordtief zum Gesamtmarkt

Quelle: Thomson Reuters, eigene Berechnungen

Die besten Investmentchancen sehe ich derzeit im Euroraum. Wie ein deutscher Börsendienst (Wellenreiter-Invest) errechnet hat, befindet sich das Ratio des KDAX zum S&P 500 auf einem 50-Jahres-Tief. Und laut BofA-Fondsmanager-Umfrage befindet sich die Allokation in Euroraum-Aktien mit einer Untergewichtung von 17 Prozent auf dem niedrigsten Stand seit Juli 2012.

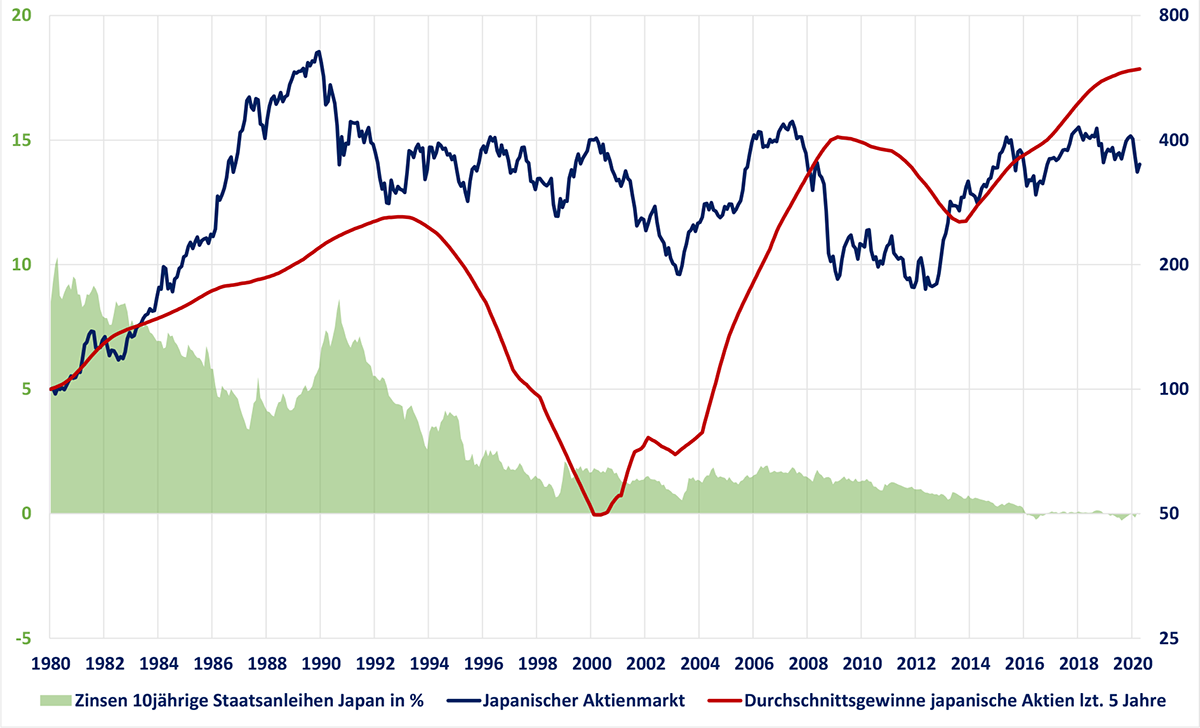

Einen genauen Blick wert ist auch die Börse in Japan, die fast völlig vom Radar der internationalen Anleger verschwunden ist. Dabei sind die wirtschaftlichen Parameter beachtenswert. Die Rendite 10jähriger Staatsanleihen (JGBs) ist seit 1980 von 10% auf 0% gesunken. Die Unternehmensgewinne sind stark gestiegen, vor allem in den letzten 20 Jahren, während die Börsenkurse stagnierten. Japan könnte sogar als Gewinner aus der großen „Lockdown-Rezession“ hervorgehen, denn die Regierung und die Notenbanken tun alles, um die Wirtschaft wieder auf einen soliden Wachstumspfad zu führen. Nach den bereits beschlossenen Hilfsmaßnahmen von 192 Billionen Yen (1,64 Billionen Euro) kündigten sie vor kurzem weitere Schritte an.

Und die japanischen Unternehmen schwimmen in Cash. Die Aktiengesellschaften gingen mit einem Rekordstand von 6,5 Billionen US-Dollar an liquiden Mitteln in die Krise. Das sind mehr als 139 Prozent vom Bruttoinlandsprodukt. Seit dem Beginn der Abenomics Ende 2012 haben sich diese liquiden Mittel mehr als verdoppelt, obwohl der Anteil der Ausschüttungen und Aktienrückkäufe am Nettogewinn sich gleichzeitig von 35% auf über 60% erhöht hat. Die Gefahr signifikanter Dividendenkürzungen ist deshalb wesentlich geringer als beispielsweise in den USA, wo die Unternehmen zu Beginn der aktuellen Krise eine Rekordverschuldung von 10 Billionen US-Dollar (47% des Bruttoinlandsprodukts) aufwiesen.

Zinsen, Unternehmensgewinne und Aktienmarkt in Japan

Quelle: Thomson Reuters, eigene Berechnungen

Viel Börsenerfolg wünscht Ihnen

Ihr

Peter E. Huber

Oberursel, Ende Mai 2020

Für alle, die nicht selbst eine antizyklische Anlagestrategie umsetzen wollen oder können, gibt es jetzt die Möglichkeit, sich an einem Investmentfonds zu beteiligen, der von mir betreut wird. Nähere Informationen dazu können Sie abrufen bei Taunus Trust unter dem Link „https://fund.taunustrust.de/huber-portfolio“.