April 2020

„Reich ist man nicht durch das was man besitzt, sondern das, was man mit Würde zu entbehren weiß, und es könnte sein, dass man gewinnt, indem man verliert, und reicher wird, indem man ärmer wird.“ Immanuel Kant

Ich hätte nie für möglich gehalten, dass die Aktienkurse wegen der Corona-Krise so schnell und so massiv einbrechen könnten. Und den meisten anderen Börsenbeobachtern dürfte es ähnlich ergangen sein. Bereits nach wenigen Wochen sind die vielen positiven Börsenprognosen für das Jahr 2020 wahrscheinlich Makulatur. Dies bestätigt wieder einmal meine These, dass kurz- und mittelfristige Vorhersagen zur Marktentwicklung mit äußerster Vorsicht zu genießen sind. Die Börsen sind sehr effizient. In den aktuellen Aktienkursen sind nicht nur alle öffentlich bekannten Informationen bereits enthalten, sondern auch die Gesamtheit der Erwartungen aller Anleger hinsichtlich der künftigen Entwicklung. Diese hängt deshalb von Ereignissen ab, die erst in der Zukunft eintreten und die man deshalb nicht vorhersehen kann. Wie an dem Beispiel der Corona-Pandemie und dem Zusammenbruch der Ölpreise wieder einmal deutlich ersichtlich wird.

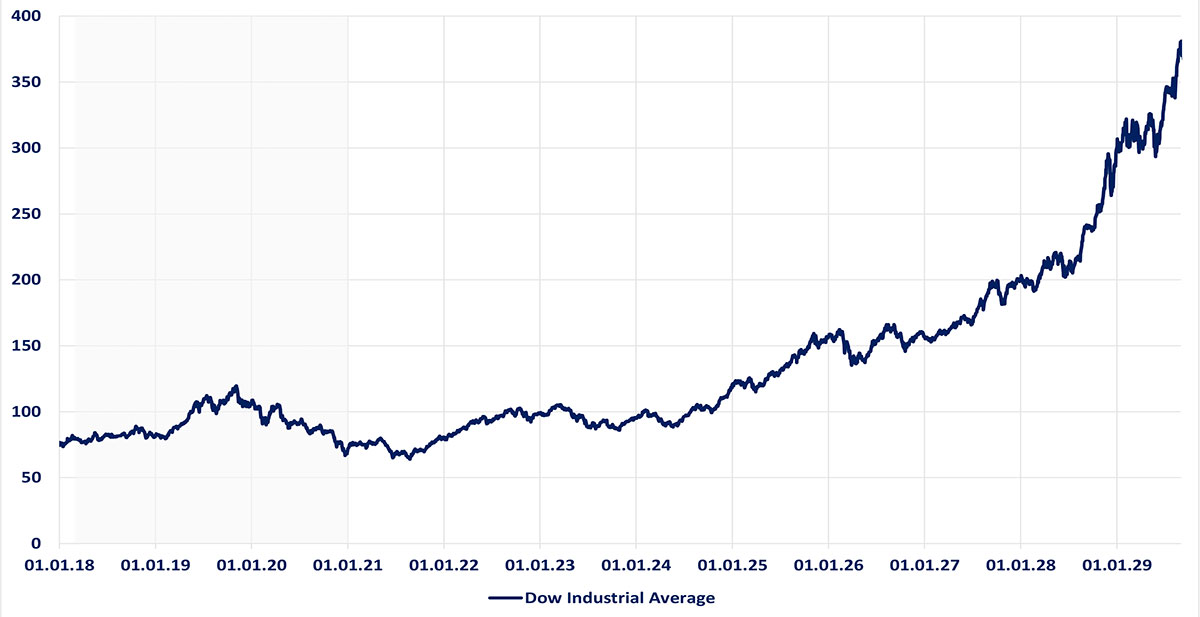

Doch wie geht es nun weiter? Zunächst habe ich mir einmal den Börsenverlauf während der schlimmsten Seuche des letzten Jahrhunderts angeschaut. Von 1918 bis 1920 rollte die spanische Grippe in drei Wellen über die Menschheit hinweg und forderte weltweit zwischen 25 und 100 Millionen Tote. Und wie reagierte die Börse? Nach dem Ende des ersten Weltkriegs stieg der amerikanische Dow Jones Industrial Average noch deutlich an und erreichte erst am 3. November 1919 sein Hoch bei 120 Punkten, als die Ausbreitung der Seuche bereits weit fortgeschritten war. Doch im Gefolge der dritten Grippewelle krachten die Kurse deutlich nach unten und erreichten erst am 24. August 1921 bei 64 Punkten ihren Tiefpunkt. Allerdings stieg der Dow Jones anschließend ohne größere Unterbrechung bis auf 280 Punkte im September 1929, was einem Plus von über 330 Prozent entsprach. Engagements während der Seuchenkrise hätten sich also fürstlich gelohnt.

Dow Jones Industrial Average Anfang 1918 bis September 1929

Wie ist die aktuelle Lage? Weltweit brechen die konjunkturellen Frühindikatoren massiv ein und eine schwere Anpassungsrezession erscheint unvermeidlich. Ich habe bereits mehrfach ausgeführt, dass ich eine Rezession immer noch für möglich hielte und dass eine solche Entwicklung in den Börsenkursen noch nicht eingepreist sei. An den Kollateralschäden werden wir wahrscheinlich lange zu kauen haben, auch wenn Notenbanken und Regierungen mit schweren Geschützen dagegenhalten. Ein generelles Absacken des Wohlstandsniveaus und zahlreiche Unternehmenspleiten werden wohl trotzdem nicht zu vermeiden sein.

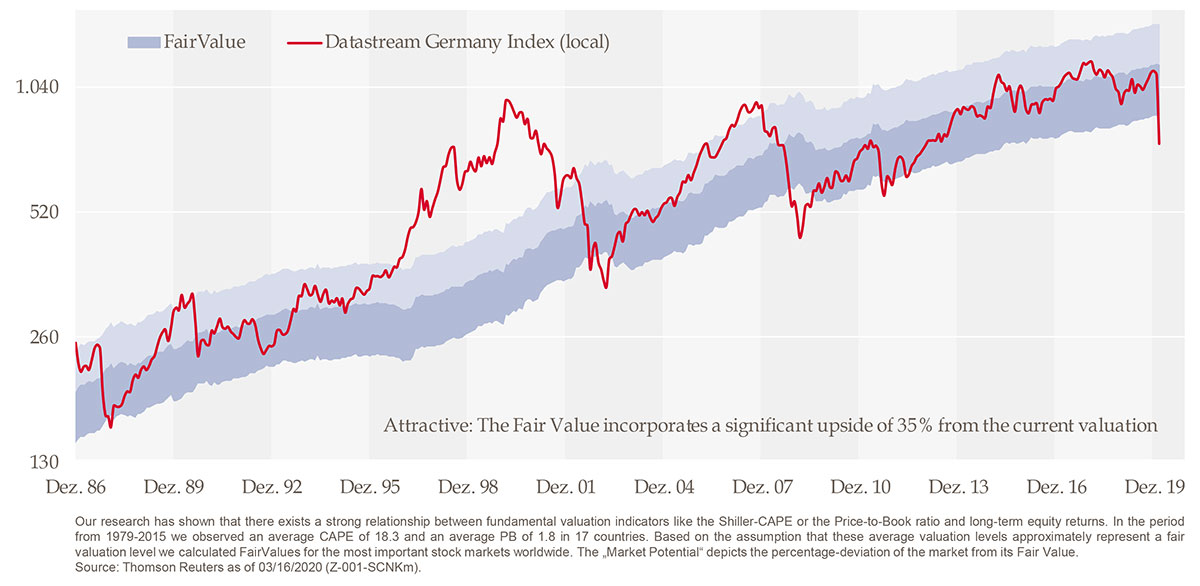

Die Börsen dürften dies allerdings inzwischen weitgehend antizipiert haben. Der deutsche Aktienindex von Datastream ist inzwischen aus seinem Bewertungsband nach unten herausgefallen, was nur extrem selten vorkommt und in den letzten 100 Jahren immer eine exzellente langfristige Kaufgelegenheit gewesen ist. Das Bewertungsband errechnet sich aus dem Shiller-KGV und dem Kurs/Buchwert-Verhältnis. Der Mittelwert repräsentiert den Fair-Value des Aktienmarktes.

Der deutsche Aktienmarkt notiert deutlich unter seinem inneren Wert

Soll man jetzt Aktien kaufen? Meine Meinung kennen Sie. Da man den Verlauf der Börsen auf kurze und mittlere Frist nicht prognostizieren kann, sollte man seine Aktienpositionen langfristig halten. In stärkeren Kurskorrekturen wie der jetzigen kann man gezielt Zukäufe tätigen und in Boomphasen wieder abbauen. Entgegen der allgemeinen Gefühlslage sind Aktienkäufe in Panikphasen nämlich weit weniger riskant als in Euphoriephasen. Allerdings sollte man bei antizyklischen Investitionen unbedingt einige Regeln beachten. So sollte man nie auf Kredit spekulieren und immer handlungsfähig bleiben. Zukäufe sollten mit nach unten gestaffelten Limits erfolgen, denn es wäre Zufall, wenn man die Tiefstkurse erwischt. Nur Lügner kaufen zu Tiefstkursen und verkaufen zu Höchstkursen, wie Börsenaltmeister Kostolany zu sagen pflegte. Und selbstverständlich sollte man an der Börse nur Geld einsetzen, das man in den nächsten Jahren nicht benötigt. Die Übertreibungen an den Märkten können nämlich länger andauern, als man jemals erwartet hat. Wie schon John Maynard Keynes leidvoll zu berichten wusste.

Was sagen die Angstindikatoren? Ich habe bereits in der letzten Ausgabe geschrieben, dass die Corona-Krise wahrscheinlich die letzte Gelegenheit bietet, nochmals langfristig günstige Einstandskurse zu erwischen. Eine solche Chance bietet sich meines Erachtens jetzt nach den starken Kursrückgängen. Nun kommt es auf das Feintuning an. Denn viele fragen sich, ob es für solche Zukäufe nicht noch zu früh ist. Zumal man überhaupt nicht absehen kann, was noch alles auf uns zukommt. Für ein solches Feintuning eignen sich Sentimentindikatoren sehr gut, allerdings nur, wenn sie Extremwerte erreichen.

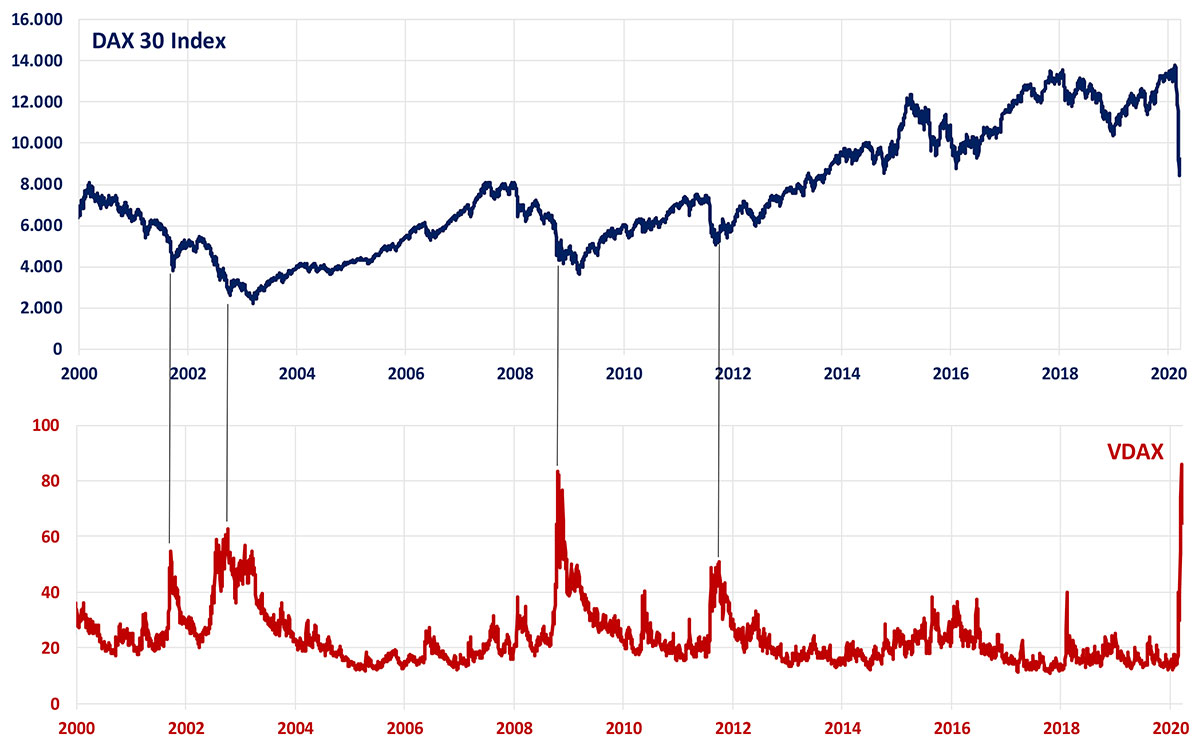

Einer der besten Stimmungsindikatoren ist die Volatilität der Märkte, ablesbar etwa am VIX in den USA oder am VDAX in Deutschland. Diese Indikatoren messen die erwartete Schwankungsintensität der Börsen. Anleger mögen keine hohe Volatilität, da sie als Risikomaß gesehen wird. So ist es durchaus üblich, bei Aktienfonds mittels der Vola eine Risikobereinigung der Wertentwicklung vorzunehmen. Fonds mit einer höheren Schwankungsbreite werden auf diese Weise abgestraft. Das ist problematisch und sollte bestenfalls bei Fonds mit gleicher Wertentwicklung als Kriterium herangezogen werden.

Normalerweise bewegt sich die Volatilität eines Marktes zwischen 10 und 20. Bei Werten über 30 ist Feuer unterm Dach und Angst und Verunsicherung befällt die Anleger. Bei Extremwerten über 45 herrscht nackte Panik und es kommt oft zu Zwangsverkäufen. Antizykliker lieben die Volatilität, da sie gute Einstiegssignale liefert. Getreu dem Motto von Warren Buffett:

„Sei ängstlich, wenn die anderen gierig sind. Sei gierig, wenn die anderen ängstlich sind“

In den letzten Tagen sahen wir sowohl im VIX als auch im VDAX Werte über 80, wie sie zuletzt Ende 2008 nach dem Zusammenbruch von Lehman Brothers verzeichnet wurden. Auch dort hätte sich ein Einstieg gelohnt. Allerdings wurden die Tiefstkurse erst Anfang April 2009 erreicht. Man hätte also nicht unbedingt sofort handeln müssen.

DAX und VDAX von 2000 bis 2020 (auf Tages- oder Wochenbasis)

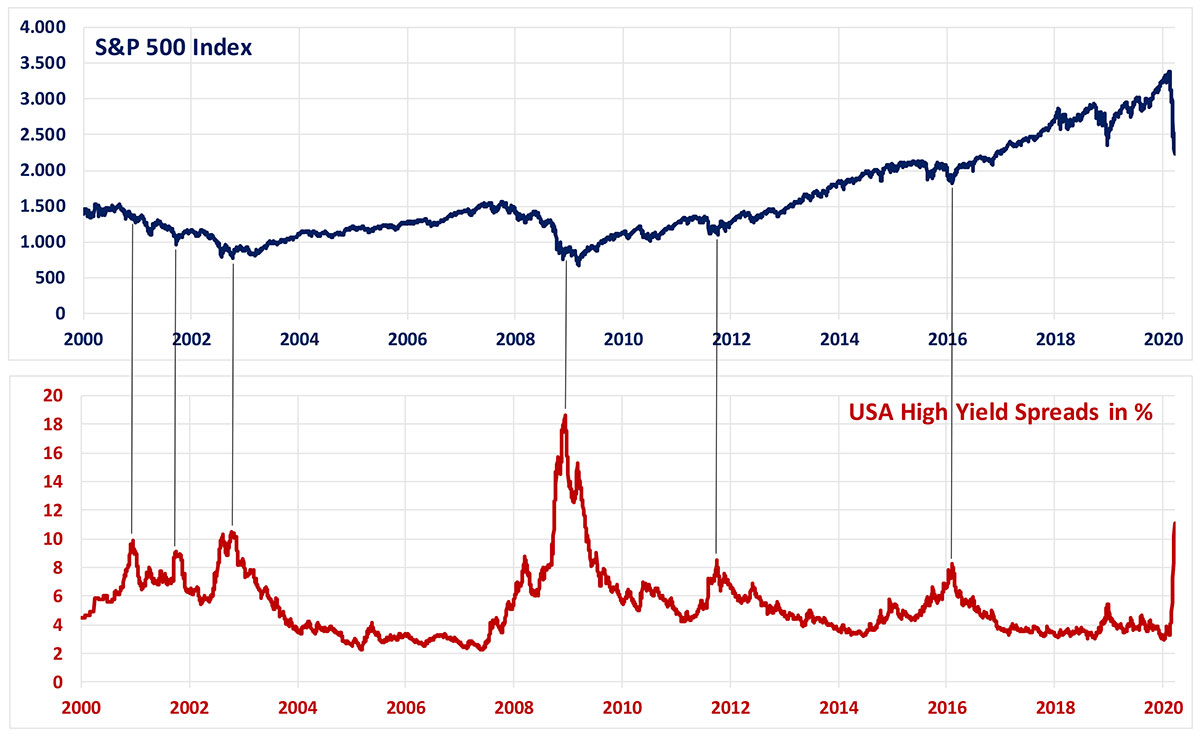

Einen sehr guten Angstindikator für den Aktienmarkt liefert auch der Rentenmarkt. Wenn die Investoren ängstlich werden, stoßen sie nämlich Obligationen mit schlechter Bonität ab, sogenannte Ramschanleihen (High Yield). Deren Renditen steigen dann deutlich an. Sehr gut kann man das am Verlauf des Bloomberg Barclays Capital B US High Yield Average (BCBHOAS Index) oder des Markit iBoxx EUR High Yield Corporates BB (IBXXCBB1) sehen, die derzeit einen sprunghaften Renditeanstieg anzeigen. Auch viele andere Sentimentindikatoren deuten aktuell einen extremen Pessimismus an.

SPX und BCBHOAS Index von 2000 bis 2020

Fazit: Extremwerte bei den Angstindikatoren liefern in aller Regel günstige antizyklische Einstiegsmöglichkeiten. Oft bilden sich die Tiefstkurse an den Aktienmärkten aber erst einige Wochen oder gar Monate später, wenn sich die Panik wieder etwas gelegt hat. Außerdem warte ich noch auf das Signal bei meinem R-Indikator: Wenn auf der ersten Seite der FAZ die Überschrift zu finden ist, dass sich Deutschland bzw. Europa in einer tiefen Rezession befindet. Wer heute mit antizyklischen Käufen und nach unten gestaffelten Limits Zukäufe tätigt, sollte auf längere Sicht reichlich belohnt werden! Ein Paradies für Jäger und Sammler.

Peter E. Huber

Oberursel, Anfang April 2020

In eigener Sache:

- Solange die extremen Marktturbulenzen anhalten, erscheint „Hubers Portfolio“ in zwei Ausgaben pro Monat, um besser auf aktuelle Entwicklungen eingehen zu können.

- Durch die starken Kursrückgänge an den Aktienmärkten ergibt sich langfristig ein derart günstiges Chance/Risiko-Verhältnis, dass ich wohl in Kürze wieder in das aktive Fondsmanagement einsteigen werde.