November 2022

„Wann immer Du Dich auf der Seite der Mehrheit wiederfindest ist es Zeit zum innehalten und nachdenken“

Mark Twain

Liebe Börsenfreunde,

nur Lügner liegen an der Börse immer richtig. Letzten Dezember hatten die meisten Börsenexperten fast unisono für Ende 2022 einen DAX-Stand von 17.000 Punkten vorhergesagt. Wer diesen Prognosen vertraut hat, hat heuer ein Desaster erlebt. Die nackte Wahrheit ist: Niemand kann sagen, wo der Deutsche Aktienindex in einem Jahr steht. Denn alle öffentlich bekannten Informationen als auch die Erwartungen der Marktteilnehmer hinsichtlich der weiteren Börsenentwicklung sind bereits in den Kursen enthalten. Statt nutzloser Börsen-Wahrsagerei kommt es deshalb darauf an, grundlegende Einflussfaktoren zu identifizieren – und das möglichst frühzeitig. Und hier haben wir doch einige Erfolge zu verbuchen. Drei Beispiele:

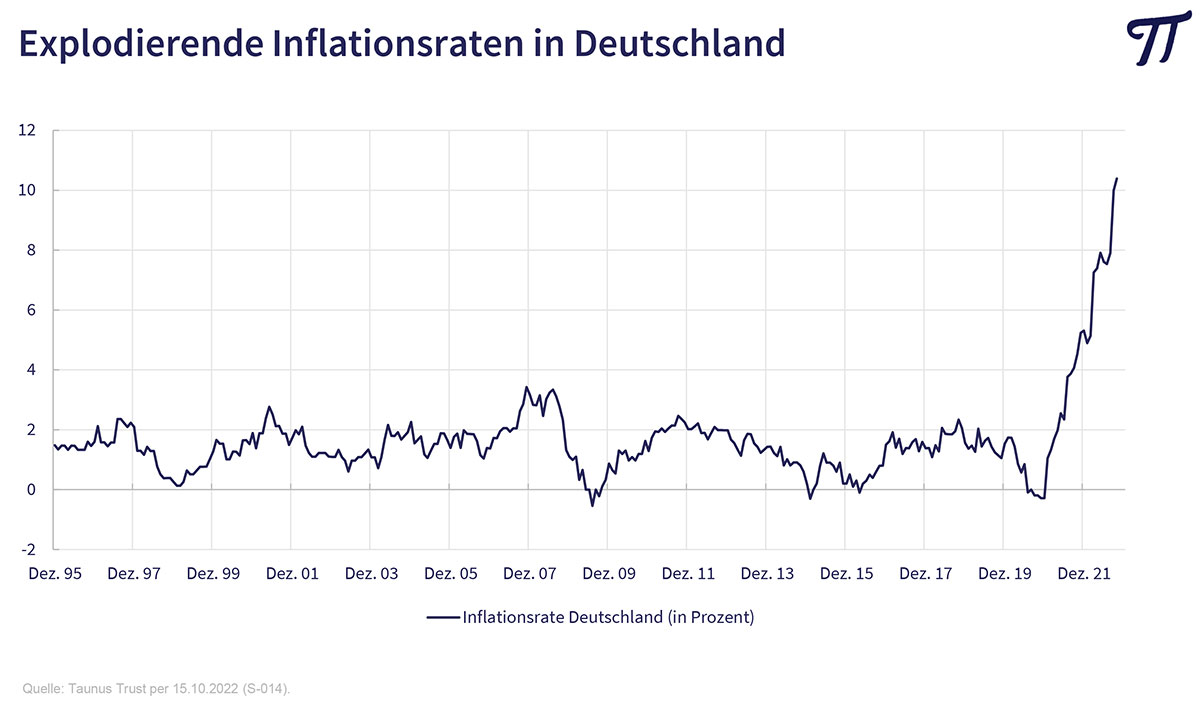

Inflations-Gefahren

Schon vor Jahren haben wir auf die Gefahren exzessiver Geldschöpfung durch die Notenbanken hingewiesen. Vielleicht erinnern Sie sich an unseren Vergleich mit einer Ketchup-Flasche: Man schüttelt und schüttelt und es kommt nichts raus, bis sich plötzlich ein ganzer Schwall ergießt. Ähnlich erging es den Notenbanken, die immer mehr Geld gedruckt haben, ohne dass die Inflation ansprang. Die Modern Monetary Theory galt als der neue Heilsbringer. Die Staaten verschulden sich immer stärker, vorwiegend um aufgeblähte Sozialprogramme zu finanzieren. Die Zentralbanken kaufen die Staatsanleihen auf und zahlen die Zinseinnahmen an die Länder zurück. Ein fast perfektes Perpetuum Mobile, das allerdings in Wirklichkeit bisher noch nicht erfunden wurde.

Jetzt haben wir den Salat. Viel zu lange wurden die Inflationsgefahren geleugnet bzw. ignoriert. Nun muss man mitten in einem Konjunkturabschwung gegensteuern und die Zinsen überstürzt erhöhen. Ein Fehler folgt dem nächsten.

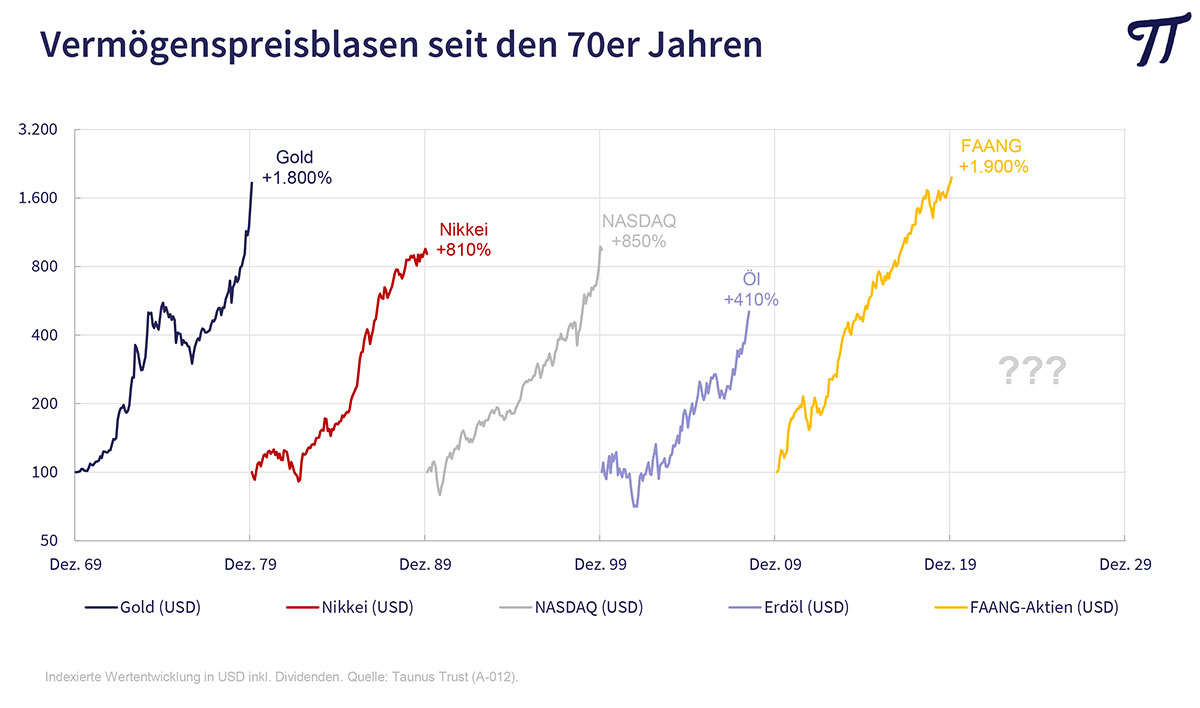

Kollaps der FAANG-Aktien

In jedem Jahrzehnt gab es einen Hype in irgendeinem Börsensegment. Seit 2010 war es der Aufstieg der Technologieaktien. Mit leuchtenden Augen wurde uns von den unglaublichen Wachstumschancen von Aktien wie Facebook, Nvidia, Microsoft, Google, Netflix, Amazon, Alibaba oder Tencent erzählt, denen angeblich die Zukunft gehört. Wir haben schon sehr früh immer wieder auf die Parallele zu der Nifty-Fifty-Hausse vor 50 Jahren hingewiesen, die 1973 während der Ölkrise in einem Fiasko endete.

Jeder Hype endet früher oder später in einem Blutbad. Daran hat sich seit der Tulpenzwiebel-Hausse im 16. Jahrhundert nichts geändert. Auch diesmal haben sich viele Anleger blutige Nasen geholt. Sie haben den Grundsatz ignoriert, dass man nicht prognoseorientiert sondern bewertungsorientiert anlegen muss. Und dass man nicht vermeintlich gute Aktien kaufen sondern Aktien gut kaufen soll. Also antizyklisch dann, wenn sie unsere drei „U-Kriterien“ erfüllen: Sie sollten unbeliebt, unterbewertet und in den Anlegerdepots untergewichtet sein.

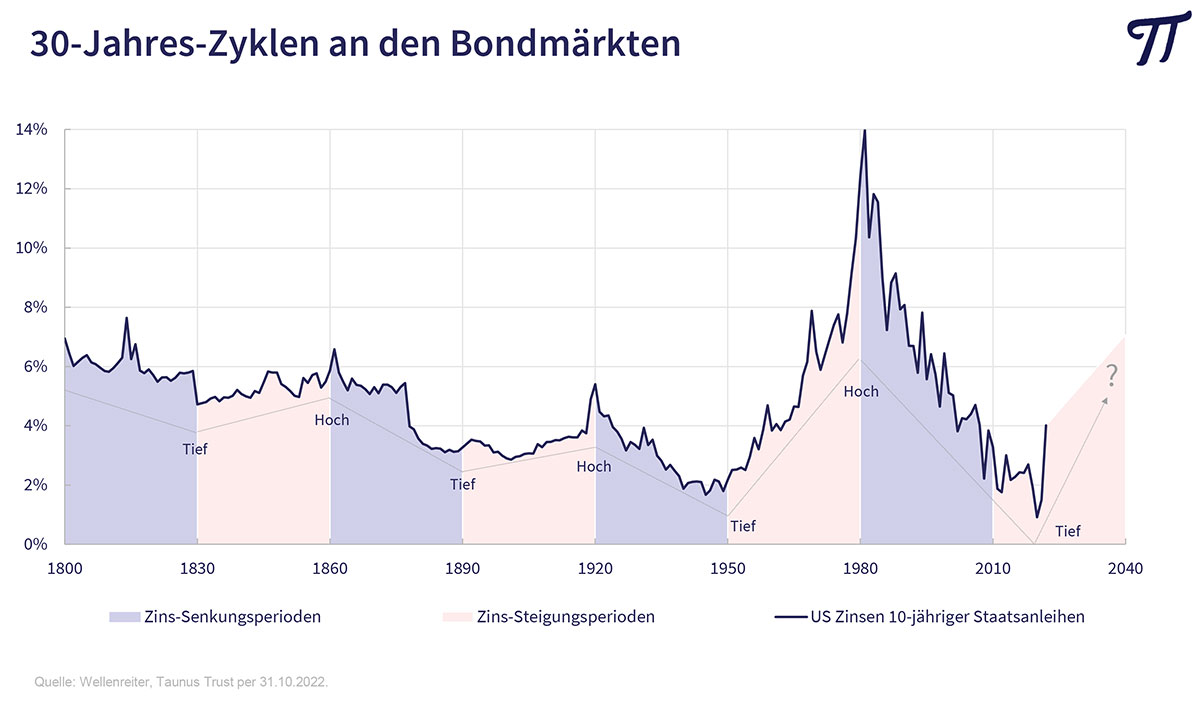

Das Comeback der Zinsen

Anders als an den Aktienmärkten hat bei Anleihen bereits ein finaler Ausverkauf (Panikphase/Crash) stattgefunden, was an Volatilitätsindikatoren wie dem MOVE-Index abzulesen ist. Länger laufende Obligationen auch guter Bonität haben locker mehr als 30% verloren – was vor einiger Zeit noch unvorstellbar schien. Ganz schlimm für Investoren, die aus regulatorischen Gründen gezwungen sind, schwerpunktmäßig in solche „sicheren“ Instrumente zu investieren. So halten etwa deutsche Lebensversicherer über 80% ihrer Anlagen in festverzinslichen Wertpapieren.

Zusammen mit Robert Rethfeld vom „Wellenreiter-Invest“ waren wir so ziemlich die einzigen, die immer wieder auf die Existenz der 30-jährigen Zinszyklen hingewiesen haben. Selbst als die Notenbanken nach dem vorläufigen Zinstief 2011 in den Folgenjahren die Zinsen weiter nach unten und teilweise sogar in den negativen Bereich manipuliert haben, wurde von unserer Seite immer wieder vor Anlagen an den Bondmärkten gewarnt.

Inzwischen werfen 10jährige Bundesanleihen wieder mehr als zwei Prozent Rendite ab. Ob damit bereits der Zinsgipfel erreicht ist, angesichts Inflationsraten von über zehn Prozent, wagen wir zu bezweifeln. Zumal der Druck zu einer Vergemeinschaftung der europäischen Staatsschulden immer stärker wird. Das nächste Zinshoch dürfte nach der Zyklenanalyse erst im Jahr 2040 erreicht werden.

So, das wäre es für heute. Genug Stoff zum Nachdenken. In der nächsten Ausgabe von „Hubers Portfolio“ wagen wir einen Ausblick auf 2023 und die Folgejahre. Das wird auch ohne eine konkrete DAX-Prognose spannend. Bleiben Sie uns gewogen.

Ihr

Peter E. Huber

Oberursel, Ende Oktober 2022